- 7.41 MB

- 2021-04-23 发布

人才市场洞察及薪酬指南

TALENT TRENDS & SALARY GUIDE

2018

3

6

15

24

28

39

44

48

55

61

65

69

73

77

80

84

88

93

98

102

106

109

113

116

121

125

129

135

142

149

154

157

160

164

165

166

167

168

169

169

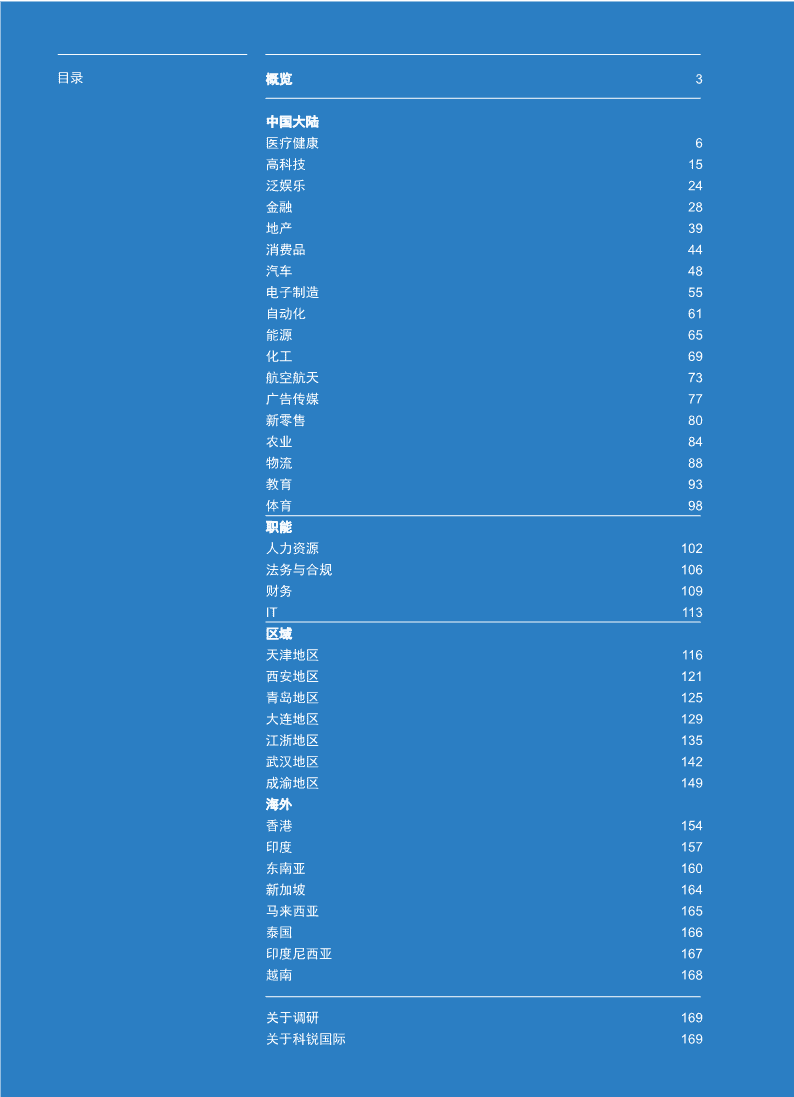

概览

中国大陆

医疗健康

高科技

泛娱乐

金融

地产

消费品

汽车

电子制造

自动化

能源

化工

航空航天

广告传媒

新零售

农业

物流

教育

体育

职能

人力资源

法务与合规

财务

IT

区域

天津地区

西安地区

青岛地区

大连地区

江浙地区

武汉地区

成渝地区

海外

香港

印度

东南亚

新加坡

马来西亚

泰国

印度尼西亚

越南

关于调研

关于科锐国际

观势·观薪·观心

放眼全球,2018年世界经济将继续稳健复苏。根据国际货币基金组织(IMF)数

据,在美日欧以及亚洲新兴市场经济体周期性回升加快的情况下,发达经济体的

增长在2017年普遍提速;中国和亚洲其他新兴经济体的增长依旧强劲。但美国等

地区长期利率走高(美国加息)、新兴市场经济体金融动荡、保护主义政策等问

题,也给全球经济增长带来下行风险。

2017-18年中国经济增长预期为6.8%与6.5%(IMF)。在“一带一路”、“中国

智造”、“互联网+”、经济全球化的背景下,十九大报告首次提出建设“现代化

经济体系”,指出我国经济已由高速增长阶段转向高质量发展阶段。2018年,中

国经济将继续保持“增长稳中趋缓,结构优化升级”的态势,实现产业结构供需

动态平衡,转换增长动力。

“互联网+”深入细分生活领域 高精尖人才需求广泛

随着中国数字化转型加速,供给侧改革向创新驱动转换,传统制造业与互联网、

大数据、人工智能呈现进一步深度融合趋势:京东进军智能汽车服务领域、海尔

打造全国首个智能创新基地;受到政策利好的催化,绿色经济及环保产业伴随市

场预期不断升温:各界商业巨头纷纷入局新能源汽车(腾讯、百度、阿里)、中

环信布局危废产业;消费升级仍然作为政府重要配置方向,催生新零售(无人零

售、全渠道便利店等)、内容付费、智慧物流等新业态。这种信息技术产业和互

联网行业持续蓬勃发展、与其他产业相互渗透的趋势,一方面创造了大量新兴岗

位,如数据科学家、自动化专家和机器人监控等,高精尖专业人才的需求大量增

加,根据《制造业人才发展规划指南》预测,新一代信息技术产业人才缺口将达

950万人;同时也使得跨行业复合型高端人才也将延续供不应求的势头。

构建现代化经济体系,理性人才观回归

现代化经济体系的核心内涵之一,是加快建设实体经济、科技创新、现代金融、

人力资源协同发展的产业体系,中国经济正朝着高质高效方向发展:环保限产效

应显现、工业生产降温、新兴制造业加速扩张、产业转型升级步伐加快;金融监

管环境也在发生大变化,风险防范成为重中之重;随着中国资本市场回归理性,

投资者逐渐趋向于价值投资;资本风口共享行业进入洗牌期,未来共享经济应该

是发展和规范并重。在人才竞争上,经历了过去激进的“抢人”大战之后,企业

对于人才的争夺也趋于理性化,更多考虑人才的实用性,对于关键人才的保留和

人才的自身培养也成为重点关注的问题。

“一带一路”战略推进与区域结构优化、人才政策利好使人才流动加强

随着“一带一路”战略的持续推进与覆盖范围的不断扩大,海外人才布局对推进

中国企业“走出去”起到了先导作用,其中建筑、交通运输、能源资源、信息通

信、金融是受益于“一带一路”的五大重点行业。同时当中国企业走向海外时,

人才方面的挑战集中在“质”而非“量”上,具体来说这些人才“痛点”包括:

中国企业难以触及高级别人才、缺乏找到合适候选人的渠道、薪酬福利竞争力不

足、雇主品牌缺乏认知度等。

概览

未来,具有跨文化适应力、洞察力与开拓力,懂国际运营、海外项目经验丰富、

具备“世界广度、中国深度”的国际化人才将炙手可热。

“一带一路”战略的实施也将我国广袤的中西部地区从“大后方”变为“开放前

沿”,即要求优化区域发展格局、促进区域协调发展,在该背景下,二线城市呈

现出户籍彻底开放、多角度吸引人才的积极态度,天津“千企万人”计划、杭州

高新区5050人才计划、苏州海鸥计划、武汉黄鹤英才计划,各地纷纷抛出各种优

惠政策吸引人才。随着城市经济的快速增长以及产业结构的转型升级,二级城市

对人才,特别是以互联网和金融为代表的现代服务业人才的需求大幅提高。

转型升级背景下的薪酬涨幅,新行业和岗位增幅明显,传统行业领域出现差异化

1)新兴行业及岗位,整体薪酬水平有较大增幅:新技术、新产品、新模式的不断

出现,带来人才的相对稀缺性,拉动了行业及岗位薪酬的提升。高科技行业依然

领跑,但由于行业整体薪酬已经较高,今年整体保持稳步增长,人工智能的薪资

涨幅相比之前的较大增幅,已经趋于理性化,而新零售、区块链等新兴领域由于

人才缺口较大,薪酬涨幅明显。泛娱乐迎来明显增长趋势,特别是细分领域如电

影、剧集、IP类人才,部分稀缺性人才上涨幅度明显。教育行业迎来新的风口,

特别是互联网教育薪酬涨幅明显。全民健身、即将到来的体育大年,都为体育产

业注入了新的活力,体育人才越来越从体制内走向市场化,也成为薪酬涨幅明显

的行业。

人才回流趋势越来越明显,而二三线城市民营企业的发展,政府政策拉动作用,

二三线城市的薪酬涨幅也有较大提升。特别是民营企业向正规化转型过程中,对

于高端人才的需求上升,更愿意支付较高的薪酬引进高端稀缺人才。

2)行业发展平稳,薪酬维持常规增长:传统工业制造业行业增速放缓,电子制造

和航空航天、化工、农业、汽车保持平稳上涨。同时,传统行业也在逐渐转型升

级的过程中,拥抱互联网,拓展新领域,比如物流传统行业保持平稳上涨,但电

商物流迅速发展,物流自动化的发展,也带动了电商从业背景的高端人才薪酬较

大增长。金融行业受整体监管趋严的影响,整体薪酬增幅不大,而稀缺岗位比如

互联网金融领域的数据算法AI等仍然维持较大增长。

3)行业发展趋缓,薪酬增长保守或下调:民营企业迅速扩张,而相对比外企诸多

行业面临紧缩,比如消费品和广告的外资企业,由于市场逐步被内资企业挤占,

人员需求也处于紧缩状态。能源的传统岗位,受经济下行影响较大,虽有回暖,

但是薪酬涨幅不明显。

人才获取建议

根据行业与市场情况,建立差异化、一致性的雇主品牌:社交媒体的发展使得人

力资源从业者越来越用营销的思维去运作企业的雇主品牌。雇主品牌想要以差异

化取胜,根本点在于要找准企业自身的定位,在做好市场细分的基础上,突出自

己的独特特色,并且也有利于人才实现自身与企业的文化匹配。而在雇主品牌宣

传上,员工体验正成为越来越重要的手段,同时企业还需确保雇主品牌宣传在各

渠道的一致性。

人才获取渠道多元化,人才培养终身化:技术革命正颠覆着传统的组织形式、工

作方式。在兼职、自由职业者、众包将越来越成为未来重要的工作方式的同时,

人才获取的渠道也将更为多元化。组织越来越向灵活、网络化的生态系统演进,

对员工的培训与职业发展支撑成为人才的新的述求,企业需为员工搭建关键能力

和专业技能的长期发展平台,为员工提供打造职业生涯的动态发展机会。

招聘官向行业专家角色演变:大数据、人工智能将重新定义人才挖掘以及人才管

理,无论在是智能选拔、匹配人才还是人才激励,人工智能都将优化和提升人力

资源管理。而人力资源从业者将越来越向行业专家角色转变,人力资源管理也将

向以数据为核心的战略决策中心演化。

5

医疗健康 | 6

行业趋势

作为国计民生的重要行业,医疗健康行业仍在稳步成长中。中国已成为仅次于美

国的全球第二大医药市场,且仍保持每年10%以上的增速。创新跨界将会是2018

年的主题。

全行业

创新

一方面,国家政策鼓励医药创新:2017年10月8日,中共中央办公厅、国务院办

公厅印发了《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》,其核

心意义在于:鼓励创新、保证质量、长期降低成本,政府政策为新药研发、医药

行业的发展提供了不少有利条件。另一方面,外部社会经济环境也提供了医药行

业高速发展的土壤:随着国民经济的持续发展和居民生活水平的提高,人们对身

体健康的重视程度不断提高,人均消费水平的提高也导致对药品消费的需求提升

扩大;人口老龄化加剧,疾病谱变化,慢性病和肿瘤病的发病率提高,医药市场

现在及未来的总体需求都将呈现较快增长趋势;在政策影响下,企业的研发效率

也在不断提高,无论是科研机构还是产业公司都在增加研发方面的投入。行业的

稳步增长以及对创新的重视催生了大量对创新研发人才的需求。

跨界

医疗智能化、信息化,使得医药人才与高科技、互联网行业产生跨界。资本更多

的投向医药健康,使得医药人才与金融人才产生跨界。地产、零售、保险等行业

进军医药、医疗服务、养老等行业,使得医药人才与其他行业产生跨界。医疗消

费化,医美、消费级基因检测需要更多具有消费者洞察力的人才。未来医药人才

的流动不仅在行业内,而是在全社会双向流动。

在创新跨界的影响下,人才流动也表现出更新的趋势:

不同企业性质之间的人才流动:随着国内企业的发展,外企人才对于国内企业接

受度增高。外企在国内开拓新业务模式,如投资并购、合作推广、数字营销等,

一改此前只愿招聘外企人才的模式,接纳了很多国内优秀企业人才。

区域流动:二三线城市就业机会增加。以往高级专业人才和创新人才多集中在一

线城市。今年各地政府均增加了项目和人才吸引的力度,通过好的机制使得更多

优秀项目、越来越多高端人才落户二三线城市。

行业及细分板块

制药业保持稳定增长,尤其是创新药物和高质量药物,中国新药研发正在迎来黄

金时代;医疗器械的创新能力不断增强,关键技术不断取得突破,特别是高端医

疗器械的创新研发进程将进一步加快;医疗服务需求旺盛,与医疗行业相配套的

医疗信息化等产业相应增长。跨行业进入者众多。医药行业的人才需求从数量上

到质量上都到达了一个前所未有的高度:

科锐国际副总裁

段立新 先生

医疗健康

7 | 医疗健康

医疗健康 | 8

制药和医疗器械

市场保持健康增长。新药研发投入加大、仿制药一致性评价、新药审评提速、药品

招标和两票制的实施,导致以下人才缺口的扩大。

人才缺口:研发总监、注册总监、投资并购总监、营销副总裁、准入策略总监、国

际营销和合作总监、非医药行业公司的医疗健康事业部负责人

人才来源:同类公司、基金、海外医药公司、医药咨询公司

医疗服务人才

目前的医疗服务能力明显不能满足不同层次的人群的多样化需求。人们健康意识提

高、人口老龄化、国家鼓励非公立医疗机构、以及金融、地产行业进入医疗服务,

导致医疗服务相关人才需求激增。

人才缺口:医疗事业部负责人、运营副总、医务总监、护理总监、高级医生

人才来源:非公立和公立医疗机构、海外医疗服务机构、酒店等高端服务性行业

医疗信息化和互联网医疗

随着“互联网+”和物联网的快速发展,医疗健康行业为了提高服务能力和管理效

率纷纷拥抱IT技术和互联网。互联网行业也盯上了医疗健康这块数万亿的蛋糕。

人才缺口:营销副总、研发总监、大数据人才

人才来源:医药公司、医疗信息化公司、移动医疗和互联网医疗公司、互联网公司

个体化医疗相关公司

基因测序效率提高,成本降低,对于药物研发、疾病治疗和预防起到了越来越重要

的作用。靶向药物的研发在国内外均取得明显进展。华大基因和贝瑞基因在2017

年的上市更加鼓励了资本在个体化医疗的投入。行业急缺在基因诊断、精准医疗、

通过大数据进行诊疗方法开发的专业人士和市场推广人士。

人才缺口:医学总监、营销总监、数据分析

人才来源:传统医药和医疗器械公司、医院、互联网公司

CEO 研发总监 投资总监

10-30%

180-300万 80-200万

10-30%

70-150万

10-30%

医疗健康

市场准入战略总监 营销总监

10-30%

100-150万 70-150万

10-30%

热门职位薪酬及跳槽涨幅

数据来源:科锐国际资深行业专家对2018年热门职位薪酬范围及跳槽涨幅的预测。薪酬为基本年薪,对标一线城市。

薪酬趋势

行业整体薪酬保持7%左右增长,在创新和跨界领域增长最快。行业内变换工作

往往会获得10-30%不等的薪资涨幅。而由大公司向创业公司和跨行业转型则往

往涨幅更高。

除薪酬外,2017-2018年IPO速度增快,高级经理人越来越关注股权和期权,愿

意捆绑个人利益与公司利益,获得更高的财务回报。

9 | 医疗健康

医疗健康 | 10

职位薪酬信息 — 医药

2500

1300

1400

1000

300

680

900

380

270

900

380

900

700

340

370

430

600

400

600

300

400

450

380

450

4000

2000

2500

2200

600

1300

1800

600

450

1800

600

1500

1250

500

750

750

1200

600

1200

500

600

750

560

570

2400

1200

1000

800

250

500

600

300

200

600

300

600

400

280

340

270

450

280

480

250

330

360

320

400

3300

1700

1900

1500

400

900

1200

500

300

1200

500

1100

850

400

650

500

800

500

800

400

500

650

500

520

2700

1500

1800

1500

360

1000

1200

430

400

1200

430

1200

1000

400

520

500

900

500

950

350

460

550

450

480

3000

1600

1500

1000

350

670

800

400

220

800

400

900

650

350

450

350

600

450

600

350

450

550

450

460

总经理

副总经理

事业部总监

研发总监

研发经理

化学工艺合成总监

医学总监

医学经理

医学联络官

注册总监

注册经理

工厂总经理|厂长

生产总监

生产经理

精益生产经理

项目经理

质量总监

质量经理

质检经理

验证经理

质量体系与合规经理

工程经理

维修经理

环境安全健康经理

General Manager

Vice General Manager

BU Head

R&D Director

R&D Manager

Process Chemistry Director

Medical Director

Medical Manager

Medical Science Liaison

RA Director

RA Manager

Plant/Factory GM

Production Director

Production Manager

Lean Manager

Project Manager

Quality Director

Quality Manager

QC Manager

Validation Manager

Quality System & Compliance Mgr.

Engineering Manager

Maintanance Manager

ESH Manager

高层管理

医学事务及研发

生产|运营

15+

10+

10+

15+

7+

10+

15+

7+

4+

15+

7+

15+

10+

8+

8+

7+

10+

7+

5+

5+

8+

8+

8+

8+

Marketing Director

Marketing Manager

Senior Product Manager

Product Manager

Digital Marketing Manager

Business Development Director

Business Development Manager

Sales Director

Regional Manager

Commercial Manager

District Manager

SFE Director

SFE Manager

Sales Training Director

Training Manager

Key Account Director

Key Account Manager

District Marketing Manager

Trade Marketing Manager

OTC Sales Director

OTC Sales Manager

Merchants Manager

Market Access Director

Market Access Manager

Compliance Director

Compliance Manager

职位薪酬信息 — 医药

备注:

基本年薪*:以人民币 1000元为单位,指年度整体的现金收入=年度底薪+年度固定部分奖金

25 分位值:表示有 25%的数据小于此数值,反映科锐国际信息库的较低端水平

50 分位值(中位值):表示有 50%的数据小于此数值,反映科锐国际信息库的中等水平

75 分位值:表示有 75%的数据小于此数值,反映科锐国际信息库的较高端水平

一线城市*:北京、上海、广州、深圳

二线城市*:省会及热点城市,例如天津、苏州、杭州、重庆、成都

800

500

300

280

—

800

260

1050

600

430

450

900

370

790

400

870

400

380

600

1050

680

460

850

500

650

350

1600

900

600

500

600

1500

480

1700

800

650

600

1250

590

1240

500

1200

550

520

680

2200

860

640

1500

800

1550

750

500

400

280

200

—

700

180

750

470

300

300

670

290

730

230

580

300

300

500

880

550

340

750

400

550

290

1200

800

550

400

500

1300

400

1350

700

480

550

900

390

910

400

1000

450

410

640

1650

700

500

1300

600

1200

550

1200

700

500

400

—

1100

320

1500

740

470

500

1110

550

1110

490

940

480

460

640

1650

770

590

950

600

720

420

900

700

460

330

380

900

350

970

550

400

400

700

310

740

240

700

340

330

570

1150

600

380

1000

430

880

400

15+

8+

8+

5+

5+

10+

5+

12+

7+

6+

5+

15+

7+

15+

7+

10+

7+

6+

6+

10+

7+

6+

15+

7+

15+

5+

市场总监

市场经理

高级产品经理

产品经理

数字化营销经理

业务拓展总监

业务拓展经理

销售总监

大区经理

商务经理

区域经理

销售效率优化总监

销售效率优化经理

销售培训总监

销售培训经理

大客户总监

大客户经理

区域市场经理

通路行销经理

OTC销售总监

OTC销售经理

招商经理

市场准入总监

市场准入经理

合规总监

合规经理

市场及业务拓展|营销

销售

11 | 医疗健康

职位薪酬信息 — 器械设备

2200

1000

800

500

400

450

500

500

350

400

450

450

650

450

260

750

500

300

470

890

350

750

360

890

480

620

300

4000

2450

1800

1100

700

800

800

1500

900

750

750

800

1370

900

500

1450

850

490

650

1200

600

1200

460

1550

700

1480

770

1500

820

500

350

200

250

300

300

200

250

250

300

500

290

200

550

430

240

380

640

270

630

300

730

380

530

250

3200

1800

1100

700

550

550

600

900

550

550

550

600

1100

780

430

1150

700

420

500

900

520

900

400

1350

560

1200

570

2600

1200

1100

800

600

600

600

900

650

600

600

650

750

620

300

820

650

400

560

1080

500

800

400

950

590

700

400

2100

1260

800

450

250

350

400

500

250

350

350

400

860

570

330

720

480

300

380

700

400

700

340

1100

420

880

380

15+

12+

15+

10+

10+

10+

10+

15+

8+

8+

7+

8+

12+

8+

6+

12+

7+

5+

7+

15+

7+

15+

7+

15+

7+

15+

5+

总经理

事业部总监

研发总监

研发经理

项目经理

质量法规经理

研发首席工程师

工厂厂长

生产经理

工程经理

质量经理

供应链经理

市场总监

市场经理

产品经理

销售总监

大区经理

地区经理

大区商务经理

销售效率优化总监

销售效率优化经理

销售培训总监

培训经理

市场准入总监

市场准入经理

合规总监

合规经理

General Manager

BU Director

R&D Director

R&D Manager

Project Manager

Quality Manager

Principle Engineer

Plant GM

Production Manager

Engineering Manager

Quality Manager

Supply Chain Manager

Marketing Director

Marketing Manager

Product Manager

Sales Director

Regional Manager

District Manager

Regional Commercial Manager

Sales Force Effectiveness Director

Sales Force Effectiveness Manager

Sales Training Director

Training Manager

Market Access Director

Market Access Manager

Compliance Director

Compliance Manager

高层管理

研发

生产|运营

市场

销售

医疗健康 | 12

职位薪酬信息 — 医疗服务

1400

1150

1240

940

580

320

660

400

580

260

700

630

260

540

350

440

220

2770

1670

1800

1850

800

450

1060

660

800

620

1450

1150

530

1000

1020

930

430

1330

1000

1120

670

450

220

620

230

430

240

460

580

200

420

300

360

190

1500

1300

1390

1200

700

400

700

530

600

270

1000

660

300

690

400

500

250

1850

1400

1500

870

520

300

780

430

530

420

860

750

400

700

450

460

240

18+

18+

15+

15+

12+

8+

12+

8+

12+

7+

12+

12+

7+

10+

7+

10+

7+

首席执行官

首席运营官

首席医务官

院长

诊所总监

诊所经理

市场总监

市场经理

公关总监

公关经理

投资总监

业务拓展总监

业务拓展经理

医务总监

质控总监

护理总监

护理经理

CEO

COO

CMO

Hospital President

Clinic Director

Clinic Manager

Marketing Director

Marketing Manager

PR Director

PR Manager

Investment Director

BD Director

BD Manager

Medical Director

Quality Director

Nursing Director

Nursing Manager

高层管理

运营管理

2600

1550

1650

1250

660

370

880

600

750

540

1170

850

460

850

680

650

350

市场营销

医务

13 | 医疗健康

备注:

基本年薪*:以人民币 1000元为单位,指年度整体的现金收入=年度底薪+年度固定部分奖金

25 分位值:表示有 25%的数据小于此数值,反映科锐国际信息库的较低端水平

50 分位值(中位值):表示有 50%的数据小于此数值,反映科锐国际信息库的中等水平

75 分位值:表示有 75%的数据小于此数值,反映科锐国际信息库的较高端水平

一线城市*:北京、上海、广州、深圳

二线城市*:省会及热点城市,例如天津、苏州、杭州、重庆、成都

职位薪酬信息 — 个体化医疗

2370

1200

1250

900

750

720

540

370

830

370

640

430

650

630

650

400

290

3220

2160

1880

2200

1430

1380

1200

700

1100

500

1450

800

1240

1120

1330

620

400

2000

1000

900

750

630

620

450

300

580

300

560

330

540

540

500

350

220

2870

1780

1650

1560

1000

940

840

570

950

400

1000

680

1000

970

1030

520

330

2550

1400

1400

1370

950

1030

720

480

1100

400

770

540

760

750

730

520

360

2650

1480

1100

1200

750

700

560

400

650

350

670

400

700

700

800

400

260

15+

15+

15+

12+

10+

7+

10+

7+

15+

8+

10+

7+

10+

10+

12+

7+

5+

首席执行官

首席运营官

首席医学官

首席技术官

研发总监

生物信息学主任

医学检验中心主任

技术应用总监

医学总监

医学经理

市场总监

市场经理

产品总监

商务拓展总监

销售总监

大区经理

区域经理

CEO

COO

CMO

CTO

R&D Director

Bioinformatics Leader

Clinical Lab Leader

Application Director

Medical Director

Medical Manager

Marketing Director

Marketing Manager

Prodoct Management Director

BD Director

Sales Director

Regional Manager

District Manager

高层管理

研发|技术

医学

市场|营销

销售

医疗健康 | 14

15| 高科技

行业趋势

高科技行业正在迈入“黄金时代”,产业快速发展。智能互联时代,以云计算、

大数据、物联网、人工智能等新技术引领的数字化转型正在给各行各业、不同规

模的企业和组织带来全新的机遇与挑战。人工智能为人们的生活带来了颠覆性的

改变,其应用领域进一步扩大。在人工智能上升到国家战略后,将进一步助推行

业快速发展。物联网也成为新一轮世界经济和科技发展的制高点,从芯片、传感

器、无线模组、网络运营到平台服务、软件开发和智能设备,整条产业链吸引了

各路玩家。区块链方面,各行业领域领导者乃至政府积极投入研究,创造增值应

用商机。大数据时代来临,云计算和大数据的价值越来越凸显。与此同时,安全

仍是伴随云计算和大数据技术的最大问题,需在未来技术应用过程中不断完善。

人工智能

2017-2018年人工智能产业进入加速期,深度学习的突破,人工智能应用领域不

断拓展边界。算法和技术将得到巩固,并不断整合。国内互联网领军者“BAT”、

科大讯飞等科技公司均在积极布局人工智能领域,大量招募AI高端人才,组建实

验室加快关键技术研发;同时持续收购新兴AI创业公司,争夺人才与技术。随着

需求的激增,中国AI领域的人才数量也在攀升。一方面,贡献来自于互联网巨头

的AI布局及人才培养,另一方面,海外AI人才的回流也极大程度上贡献丰富了国

内AI人才库。

随着互联网巨头前期布局人工智能的基本完成,特别是对海外高端人才集中引进

高峰的过去,人工智能领域人才需求趋于理性化,大公司基本完成人工智能的领

军人物以及负责人的招聘,目前驱动因素是由于具体业务发展需要理性以及常规

化的团队搭建。未来,人工智能将影响更多的垂直领域,而人工智能如何在各个

领域应用及普及,将是下一步需求的主要关注点。

人才缺口:NLP、机器学习、深度学习方向

人才来源:一线互联网公司和人工智能领域独角兽公司

物联网

2017-2018年物联网进入快速发展期,4G渗透率再次攀升,5G服务发展迅猛,

估计至2022年底全球5G用户数将达5亿,物联网公司及产业发展空间巨大。随着

物联网的发展,公司需要新的技术和系统来处理和感知物联网的大量数据,未来

的趋势不仅仅是发展云平台、大数据、传感器,还要在智慧识别上下功夫,人才

需求量会持续快速增长。

同时,随着物联网智能化趋势和安全问题的日益凸显,除传统物联网硬件开发技

能外,对机器学习、大数据和安全人才方面的需求也在迅猛增长。此外,随着可

穿戴智能硬件、智能交通工具、增强现实、O2O等LBS位置服务相关应用的快速

发展,GPS相关物联网应用开发的人才争夺战也开始展开。

人才缺口:嵌入式系统通信系统、安全、运维、解决方案、系统开发

人才来源:终端、通信、芯片行业

高科技 | 16

科锐国际行业总经理

张媛 女士

高科技

17| 高科技

智能终端

目前智能终端产业处于高速发展阶段,而且伴随着智能终端种类的增多产业规模

会持续扩大,家电、汽车、工业设备等均在进行智能化改造;越来越多的传统行

业会进行信息化建设并应用智能终端提高生产效率,如医疗、教育、物流、税务

和能源等;这些都将对智能终端技术提出更多的需求,特别是软件方面的需求。

与此同时,多技术、多应用的融合以及多样化的需求,使得智能终端产品更新换

代的速度也越来越快,从而推动智能终端的升级和进一步发展。

人才缺口:硬件系统开发(结构、工业设计、EMC、声学、摄像头、系统架构

等),软件系统开发(操作系统、内核、安卓、IOS、软件架构、语音处理、图

像处理等),市场运营(营销策划、产品运营、战略规划、品牌推广等)

人才来源:终端品牌公司(手机、平板、智能电视、摄像机、智能音箱、笔记本

电脑、VR、智能穿戴等),贴牌厂商(富士康等代工厂),芯片公司(芯片设计

公司)

区块链

随着互联网技术的升级以及互联网金融业务的普及,技术和金融业持续进化,区

块链技术热度不断上涨,整个行业的投资规模也呈爆发的趋势。在应用领域上,

区块链采用P2P技术、密码学和共识算法等技术,具有数据不可篡改、系统集体

维护、信息公开透明等特性,由金融产业推动,已经应用在信息安全行业、票据

业务领域、支付结算业务、身份/账户认证业务等领域。

随着区块链行业的发展,技术人才欠缺的情形越来越明显,很多知名公司均在布

局区块链技术方面的人才规划。然而,国内的区块链产业由于发展时间较短,区

块链现有从业人员有限,之前集中在金融公司、互联网金融公司、比特币公司,

现在区块链业务应用领域从数字货币向非金融领域渗透扩散,每家互联网公司都

有部分业务应用到区块链技术,人员需求持续增加。包括区块链开发人员、分析

师、数据架构师、研发工程师、区块链技术专家等高级技术岗位需求不断上升。

区块链公司国内很少,人才也相对较少,人才集中在中小型区块链创业公司、大

公司区块链相关业务模块,同时优秀的区位链人才,也可以考虑海外引进。

人才缺口:集中在业务专家,核心系统架构师等

人才来源:比特币公司、互联网金融公司

新零售

以数据驱动的新零售时代,人工智能技术和大数据是核心,人工智能将贯穿新零

售全流程,商业智能决策与自动化的供应链执行都需依托技术来实现,由此也产

生了对数据挖掘、深度学习、语音识别、机器学习、自然语言等人工智能人才的

大量需求。另一方面,新零售时代下,通过运营数据与运算平台实时互联搭建智

能供应链平台,智能化供应链体系的建设也产生了大量平台开发人才的需求。

人工智能人才多为研究型人才,培养周期非常长,人才库非常小,人才紧缺程度

非常高。跳槽翻倍很正常。

人才缺口:人工智能专家,各种算法,数据平台、工程开发类人才等;新的智能

化供应链体系平台开发人才

人才来源:一线互联网公司

高科技 | 18

大数据方向

随着大数据的广泛应用,大数据已经步入迅速发展期,近年随着SparkStrom等大

数据平台应用的普及,对专业人才的需求日益增加,数据平台开发工程师等岗位

炙手可热。

另一方面,数据挖掘方向的人才需求量也比较大。随着人工智能的发展和应用,

很多行业包括IT公司、零售、金融等都有大量数据挖掘人才的需求。随着各种智

能应用的落地及普及,大数据人才需求会越来越旺盛。

海外引才及海外人才回流也成为大数据方向人才流动的一个明显趋势:一方面,

互联网公司出海热潮,纷纷在海外建立研发中心,人工智能研究院等,大量招聘

海外技术专家型人才;另一方面,国内的互联网生态迅速发展,中国商业模式的

输出,市场环境的吸引,也促使大量海外人才回流。人才吸引力因素也向多元化

趋势演变,薪资已不再是海外人才考虑的主要因素,市场环境、公司业务发展等

均成为吸引海外人才的重要方面。

人才缺口:数据平台开发工程师、数据挖掘

人才来源:大的互联网公司,海外引才

高科技 | 19

计算机视觉算法专家 NLP算法专家 深度学习算法专家

20-30%

50-100万 50-100万

20-30%

50-100万

20-30%

人工智能

物联网 嵌入式系统专家 通信专家

20-30%

50-150万 80-200万

20-30%

稳定性运维

20-30%

80-150万

硬件系统架构 操作系统专家

20-30%

80-200万 80-250万

20-30%

智能终端

市场总监 营销策划

20-30%

50-120万 40-80万

20-30%

热门职位薪酬及跳槽涨幅

物联网终端安全

80-200万

20-30%

终端软件开发

50-120万

20-30%

平台开发

50-120万

20-30%

软件架构师

50-150万

20-30%

产品运营

40-80万

15-30%

数据来源:科锐国际资深行业专家对2018年热门职位薪酬范围及跳槽涨幅的预测。薪酬为基本年薪,对标一线城市。

25-40%

算法工程师 数据平台开发工程师

50-60%

50-80万 40-60万

30-40%

新零售

开发工程师(智能供应链)

40-60万

数据挖掘工程师

50-80万

50-60%

数据挖掘工程师 通讯专家

50-60%

40-70万 80-200万

20-30%

大数据方向

稳定性运维 终端软件开发

20-30%

80-150万 50-120万

20-30%

物联网终端安全

80-200万

20-30%

平台开发

50-120万

20-30%

区块链业务专家 区块链研发总监

30-40%

80-100万 120-150万

20-30%

区块链

区块链研发架构师 区块链产品总监

20-30%

80-100万 100-120万

20-30%

区块链高级研发工程师

30-60万

20-30%

高科技 | 20

薪酬趋势

2017-2018年高科技行业的整体薪酬保持稳步增长,平均薪酬涨幅在10%-15%之

间,各细分板块薪酬涨幅如下:

人工智能的薪资涨幅已经趋于理性化,平均增幅20%-30%,个别同等级别公司之

间跳槽增幅低于20%。

物联网今年薪酬涨幅在10%-20%,跳槽涨幅30%左右,通信及操作系统软件岗位

涨幅比较大,可达40%以上。

智能终端薪酬硬件涨幅较小,跳槽涨幅20%左右,软件部分涨幅20%左右,跳槽

涨幅30%左右。其中软件算法的智能语音,计算机视觉等人工智能相关的岗位涨

幅最大,可达40%以上。

区块链模块对于互联网是一个较新的模块,目前人员紧缺,薪酬涨幅幅度明显,

跳槽涨幅30%以上,其中区块链业务专家、架构师跳槽涨幅最大,部分公司核心

岗位人才薪酬增幅达50%,并配有一定比例的期权。

新零售目前发展较快,人员薪酬涨幅比较明显,跳槽涨幅可达50%以上,且除了

基本工资涨幅以外,股票期权也是吸引人才的重要手段。

大数据方向,由于人才稀缺度较高,相同工作年限的情况下,大数据工程师的薪

资普遍更高,待遇涨幅也会超过其他岗位。数据挖掘工程师涨幅可达50%以上甚

至更多。

21 | 高科技

备注:

基本年薪*:以人民币 1000元为单位,指年度整体的现金收入=年度底薪+年度固定部分奖金

25 分位值:表示有 25%的数据小于此数值,反映科锐国际信息库的较低端水平

50 分位值(中位值):表示有 50%的数据小于此数值,反映科锐国际信息库的中等水平

75 分位值:表示有 75%的数据小于此数值,反映科锐国际信息库的较高端水平

一线城市*:北京、上海、广州、深圳

二线城市*:省会及热点城市,例如天津、苏州、杭州、重庆、成都

职位薪酬信息 — 人工智能

6000

6000

1500

1500

1500

1500

350

400

250

300

1000

1000

300

300

300

800

300

350

200

200

10000+

10000+

5000

5000

5000

3500

2000

2000

800

1000

15+

15+

5-10

5-10

5-10

5-10

3-5

1-3

应届Ph.D/M.S.

1-3

AI实验室负责人

AI首席科学家

深度学习专家

计算机视觉专家

自然语言处理专家

AI开源平台开发专家

AI产品经理

数据科学家

人工智能高级研究员

软件工程师

Director of AI lab

Chief Scientist of AI

Deep Learning Expert

Computer Vision Expert

NLP Expert

Open Source Expert of AI

AI Product Manager

Data Scientist

Senior Research of AI

Software Engineer

职位薪酬信息 — 物联网

1200

800

700

800

900

500

600

600

500

800

500

500

600

600

500

400

500

600

400

400

400

300

500

300

300

400

2000

1500

1200

1200

1500

800

900

800

800

1500

600

1000

1200

8+

5+

5+

5+

5+

5+

5+

5+

5+

5+

3+

3+

5+

通讯专家

WiFi工程师

5G工程师

硬件架构师

安全专家

嵌入式软件工程师

软件工程师

终端软件工程师

硬件测试工程师

操作系统工程师

测试工程师

安卓工程师

内核工程师

Communication Expert

WiFi Engineer

5G Engineer

Hardware Architect

Safety Manager

Embedded Software Engineer

Software Engineer

Device Software Engineer

Hardware Test Engineer

OS Engineer

Test Engineer

Android Engineer

Linux Kernel Engineer

高科技 | 22

Hardware System Architect

Baseband Engineer

Thermal Engineer

Acoustic Engineer

Speech Recognition Engineer

Digital Signal Processign Engineer

EMC Engineer

Display System

Touch Engineer

Display Module Engineer

Computer Vision Engineer

Camera Engineer

Connectivity Architect

WiFi Engineer

Bluetooth Engineer

NFC Engineer

5G Engineer

Communication Test Engineer

OS System

Software Architect

Framework Engineer

Multimedia Engineer

Android Engineer

Audio System

Linux Kernel Engineer

Mechanical Design

Mechanical Design

Industrial Design

User Experience

Marketing Planning

Product Operation

Strategic Planning

Brand Promotion

Product Manager

Marketing Director

Operations Director

Sales Director

职位薪酬信息 — 智能终端

1000

800

800

800

800

800

800

1000

800

800

800

800

1200

1200

1200

1200

1200

600

1000

1200

1200

1200

500

1000

1000

1000

500

1000

1000

600

600

700

500

600

800

800

900

2000

1200

1200

1200

2000

1200

1200

2000

1200

1200

2000

1200

2500

1500

1500

1500

2000

800

2500

1500

1500

1500

800

1500

1200

1200

700

1500

2000

800

800

900

700

800

1200

1200

1300

800

500

500

500

500

500

500

800

500

500

500

500

1000

500

500

500

500

400

800

500

500

500

300

600

500

800

300

800

600

400

400

500

350

400

500

500

600

8-15

8-15

8-15

5-15

5-15

5-15

5-15

8-15

5-15

5-10

3-10

5-15

8-15

5-10

5-10

5-10

8-15

5-10

8-15

5-10

5-10

5-10

3-10

8-12

5-10

8-15

3-8

8-15

8-15

5-10

5-10

5-10

5-10

5-10

8-15

8-15

8-15

硬件系统架构

基带工程师

热系统工程师

声学系统工程师

语音识别工程师

音频信号处理工程师

电磁兼容工程师

显示系统

触控工程师

显示模组工程师

计算机视觉工程师

摄像头工程师

通信架构

WiFi工程师

蓝牙工程师

NFC工程师

通信协议工程师

通信测试工程师

OS系统

软件架构师

Framework工程师

多媒体工程师

安卓工程师

音频系统

内核工程师

结构设计

结构设计

工业设计

用户体验

营销策划

产品运营

战略规划

品牌推广

产品经理

市场总监

运营总监

销售总监

23 | 高科技

备注:

基本年薪*:以人民币 1000元为单位,指年度整体的现金收入=年度底薪+年度固定部分奖金

25 分位值:表示有 25%的数据小于此数值,反映科锐国际信息库的较低端水平

50 分位值(中位值):表示有 50%的数据小于此数值,反映科锐国际信息库的中等水平

75 分位值:表示有 75%的数据小于此数值,反映科锐国际信息库的较高端水平

一线城市*:北京、上海、广州、深圳

二线城市*:省会及热点城市,例如天津、苏州、杭州、重庆、成都

职位薪酬信息 — 新零售

1800

1200

800

750

900

1000

1800

800

1200

650

1200

800

600

450

600

800

1200

600

1000

500

——

1500

1200

1000

1200

1200

——

1200

1500

800

10+

8+

6+

8+

8+

10+

8+

3+

8+

3+

首席技术官

技术总监

产品总监

市场总监

运营总监

供应链总监

算法总监

算法工程师

数据总监

数据挖掘

CTO

Technology Director

Product Director

Marketing Director

Operation Director

Supply Chain Director

Algorithm Director

Algorithm Engineer

Data Director

Data Mining

职位薪酬信息 — 区块链

1000

1200

400

800

1200

600

800

200

600

800

1200

1500

600

1000

1500

8+

10+

3+

5+

8+

区块链业务专家

区块链研发总监

区块链高级研发工程师

区块链研发架构师

区块链产品总监

Blockchain Business Expert

Blockchain Development Director

Blockchain Senior Engineer

Blockchain Architect Engineer

Blockchain Product Director

泛娱乐 | 24

行业趋势

移动互联的发展使得娱乐成为国民生活的重要组成部分,在中国经济运行进入下

行通道的环境下,娱乐产业却进入快速发展时期,特别是泛娱乐行业备受关注,

以90、95后为代表的新兴消费者,对于娱乐文化消费的强大需求,使得与泛娱乐

相关的需求也大大提升。腾讯、阿里、网易等企业利用资本和技术优势,不断推

动“泛娱乐”的发展壮大,以游戏、影视、动漫、阅读和综艺节目等为核心的泛

娱乐产业正在迎来属于它的黄金发展期。行业的快速扩张导致人才需求迫切。

泛娱乐行业对人才的需求主要集中在优秀的上游内容制作,比如剧集、电影、动

漫和音乐类的制作人;优秀的宣发人员和整合营销类人才。

电影

2017年前3季度国内票房总收入为427.1亿元,同比增长20.5%。中国电影市场继

续呈现出强势的增长势头。而票房高速增长的背后是IP电影的大热,电影也成为

IP变现最佳渠道之一,影片质量也成为核心竞争力。另一方面,随着市场的竞争

加剧和电影院技术升级的要求,院线集中度进一步增强。

人才缺口:制作、项目开发、宣传发行,对优秀的有知名院线电影操盘经验的候

选人有较大缺口

人才来源:主要以行业内部流动为主

综艺

在电视平均观看率下降的今天,综艺节目却处于逆市上扬的趋势。中国电视节目

制作机构的数量稳步攀升,行业竞争日趋激烈,加强类型专业化细分以及原创研

发将是未来发展的趋势。

人才缺口:优秀的导演、制片人、综艺宣传运营类人才

人才来源:人才流动比较集中,主要在电视台和优秀的制作公司之间

IP

在泛娱乐产业,IP居产业链最顶端,围绕IP可以衍生出横跨游戏、文学、音乐、

影视、动漫等多项互动内容。随着整个行业的迅速发展,大量资本涌入,好的IP

的变现能力也在逐渐增强,除了IP的授权改编,IP运营方式已经呈现多种多样,

如何让IP商业价值最大化,连通产业链上下游也需要好的团队好的内容去支撑。

人才缺口:IP采购、IP孵化以及IP商业化

人才来源:主要来源于文学网站、专业的授权公司以及广告公司等领域

剧集&音乐

在几部IP大剧票房滑铁卢之后,IP的变现能力遭到拷问,而相应地剧本也越来越

受到重视,成为产业的新焦点。BAT纷纷开始布局影视业务,将成为泛影视产业

的新焦点。基于剧本和编剧的创作站、分享社区、工具属性APP突然开始增多。

人才缺口:优质网剧的制作人,文学策划尤为紧缺

人才来源:主要来自于传统的影视制作公司、文学网站、编剧工作室

25 | 泛娱乐

科锐国际业务总监

田丹 女士

泛娱乐

泛娱乐 | 26

互联网内容

近年来,互联网内容付费市场惊人成长,从政策的利好,到网络环境的优化,再到

消费习惯的培养,整个数字付费的水平也越来越高。而对制作好的内容以及如何将

内容变现的需求,导致互联网内容自制、运营类人才需求较大。

人才缺口:总编辑、内容营销、直播内容负责人、短视频运营类人才

人才来源:各大视频网站、短视频网站、直播网站、互联网内容运营平台

薪酬趋势

由于内容行业的消费升级,所以对内容人才的渴求度很高,行业整体薪酬持续上涨

中,平均上涨幅度在20%左右,细分领域如电影、剧集、IP类人才,部分稀缺性人

才上涨幅度在50%左右。以往传统行业薪酬较低,普遍低于互联网行业,近年来优

秀的制作公司有普遍调薪的动作,但依然大大低于互联网平台或其他寡头行业。

工作室总经理 高级制片人 宣传总监

30-50%

100-200万 30-80万

30-50%

30-80万

30-50%

电影

热门职位薪酬及跳槽涨幅

影视植入-策划总监 直播运营总监

20-30%

40-60万 45-75万

20-30%

资深影视特效指导

15-30%

35-80万

剧集&音乐

广告销售总监—新媒体视频

45-80万

20-30%

互联网内容 总编辑 PGC总监

20-30%

100-200万 50-100万

20-30%

制片人

10-30%

30-80万

IP授权总监 影视植入-客户BD总监

50-70万

20-30%

40-60万

20-30%

综艺

IP采购总监

20-30%

45-60万

数据来源:科锐国际资深行业专家对2018年热门职位薪酬范围及跳槽涨幅的预测。薪酬为基本年薪,对标一线城市。

IP

资深音乐制作人

15-20%

50-100万

27 | 泛娱乐

备注:

基本年薪*:以人民币 1000元为单位,指年度整体的现金收入=年度底薪+年度固定部分奖金

25 分位值:表示有 25%的数据小于此数值,反映科锐国际信息库的较低端水平

50 分位值(中位值):表示有 50%的数据小于此数值,反映科锐国际信息库的中等水平

75 分位值:表示有 75%的数据小于此数值,反映科锐国际信息库的较高端水平

一线城市*:北京、上海、广州、深圳

二线城市*:省会及热点城市,例如天津、苏州、杭州、重庆、成都

职位薪酬信息 — 泛娱乐

工作室总经理

高级制片人

制片人

宣传总监

发行总监

IP总监

工作室负责人

制片人

IP 采购总监

IP授权总监

影视植入-BD总监

影视植入-策划总监

直播运营总监

广告销售总监—新媒体视频

高级剧集制片人

文学策划(责编)总监

资深影视特效指导

资深音乐制作人

演艺总编导

资深前期美术指导

总编辑

内容总监

PGC总监

商务总监

1000

500

200

500

500

500

800

500

500

600

500

500

600

650

650

500

600

800

550

600

1500

650

800

500

15+

5+

2+

5+

5+

5+

15+

5+

5+

6+

5+

5+

6+

7+

7+

5+

6+

8+

6+

5+

10+

8+

8+

5+

500

300

100

300

300

300

500

300

400

500

400

400

450

450

500

350

350

500

400

400

1000

500

500

400

2000

800

300

800

800

800

3000

800

600

700

600

600

750

800

800

600

800

1000

700

800

2000

800

1000

600

Studio General Manager

Senior Producer

Producer

Publicity Director

Circulation Director

IP Director

Head of Studio

Producer

IP Purchasing Director

IP License Director

Film & TV Implantation

Film & TV Implantation

Live Broadcast Director

Advertising Sales Director

Senior Episode Producer

Literature Planning

Senior Film and TV Special Effects Guide

Senior Music Producer

Acting Director

Senior Art Director

Chief Director

Content Director

Professional Generated Content Director

Commercial Director

电影

综艺

IP

剧集&音乐

互联网内容

- Business Development Director

- Planning Director

- New Media Video

(Responsible Screenwriter) Director

金融 | 28

行业趋势

伴随着宏观经济增速的走稳,2017-2018年金融行业以专业和效率为主线,以融

合和创新为驱动点,走向平稳而有序成长的一年。结合大健康、消费全周期、教

育与文化、新能源和先进制造等高活力产业,依托于人工智能、大数据、区块链

等新技术的发展开始重新定义金融业态,在脱实向虚上不断夯实产业沉淀。在科

技和产品创新加速发展的背景下,对安全与合规的关注也随之步步提升。由此,

金融行业的人才需求向“质”不断提升。

银行

自2016年开启银行业转型与改革,在2017-2018年进入了明确战略与加速布局阶

段。银行业传统对公业务发展平稳,没有高效的增长,但能够稳中求进,并不断

优化业务结构与质量。投行和金融市场愈加创新与活跃,成为银行业在对公领域

的新增长跑道,人员质量与数量看增。而伴随国内消费加速升级,抓住与“互联

网+”、大数据、人工智能、区块链等新金融科技结合,加速消费升级服务,大

零售、互联网金融、交易银行等主题,成为零售领域的布局重心,也激发出银行

更加市场化,更加科技化,更加灵活的人员质量与数量的加法。

宏观需求:大对公业务发展趋稳,人才流动较小,增量不多。零售、交易银行、

供应链、科技等人才争夺激烈,需求旺盛。

人才缺口:零售、交易银行、供应链、科技等中高端人才

人才来源:银行、互联网金融、互联网

证券基金

承接2016年的活跃发展,2017-2018年证券基金业仍呈上升趋势。伴随金融安全

上升至国家战略,加速去杠杆和业务强监管,完善风控合规体系成为行业热点。

服务于产业升级和全球化,证券业务进一步双向开放,境内券商通过设立境外子

公司以及寻求海外上市等进行国际化业务网络扩张,合资券商也努力抢占境内市

场。专家人才、海外人才成为热点。

科技加速服务创新与升级,向互联网化转型发展的节奏进一步加强,金融科技人

才继续成为热点。

人才缺口:保荐代表人、一级市场专业领域投资人才、科技人才

人才来源:同业、各行业的专业人才,互联网行业

29 | 金融

科锐国际高级业务总监

于丽娜 女士

金融

金融 | 30

保险

继2016年的强力产品创新但兼管相对滞后, 2017-2018年保险业整体发展平缓。今

年保险与保险资管继续强监管,创新与兼管并进,完善风控合规体系成行业热点。

寿险公司在今年相对平缓地布局于地理扩张,销售型人才即个险和分公司负责人需

求小增。健康险,养老险上的产品创新一直成为主旋律,市场的成熟度和反馈效率

仍有待验证,但促成了保险公司在大健康主题上产品与精算上人才需求扩张。

财产险不断与科技融合,优化运营并提升效率,科技类人才成为需求热点。

资管领域,股权投资、不动产投资依然是主要的需求方向。

新公司批筹放缓,高端人才市场的流动相对有限。

人才缺口:法律合规、风控、精算与产品、科技,互联网+保险的复合型人才

人才来源:保险行业、互联网企业

互联网金融

继2016年,后扩张时代的降温,2017-2018年,互联网金融行业格局启稳且渐行明

朗。金融行业的科技化相对稳步建设,以金融为核心基因的金融行业科技化在产品

合规和风控上有着天然金融行业的严谨和稳健,虽在科技化的过程中加速度有限,

但依然能够清晰业务边界和产品边界向精深而发展。互联网企业的金融跨界越发进

入专业启稳的阶段,互联网的科技基因赢得海量数据和交易场景的丰富化,与此同

时一流互联网企业金融化建设也进入了系统化的阶段,跨界整合布署相对缜密,加

速优势渐显。而与此同时,初创企业和中小企业以专业经营战略和合规化运营为分

水岭,进行不合规企业的洗牌。大势渐显,强者愈强,弱者无存的态势明显。

人才缺口:产品、运营、AI、开发专家、金融主体性人才

人才来源: 互联网金融公司、互联网企业、金融机构

31 | 金融

零售总经理 供应链金融总经理 风险总经理

20-30%

100-120万+ 100-120万+

20-30%

100-150万+

20-30%

银行

供应链金融资深产品经理 风险审批官

15-20%

50-70万+ 60-80万+

15-20%

热门职位薪酬及跳槽涨幅

保险 个险总-寿险 分公司总经理-寿险

20-30%

50-80万 80-100万

20-30%

架构师-产险

20-30%

50-60万

非车险部门总-产险

50-80万

20-30%

互联网金融 产品总监 用户运营总监

20-25%

70-100万 80-150万

20-25%

高级后台开发工程师 数据挖掘工程师 图像算法工程师

15-30%

40-60万 50-80万

40-50%

60-100万

40-50%

WEB前端工程师 公关总监

15-30%

30-50万 50-80万

15-30%

高级JAVA工程师

40-60万

15-30%

券商-风控总监 券商-投行总监

10-30%

50-70万 50-70万

10-30%

公募-基金经理

60-100万

10-30%

证券基金

PE-投资总监(外资)

10-30%

50-70万

数据来源:科锐国际资深行业专家对2018年热门职位薪酬范围及跳槽涨幅的预测。薪酬为基本年薪,对标一线城市。

金融 | 32

薪酬趋势

银行传统领域薪酬趋稳,但在零售、供应链金融、交易银行、技术等快速发展板块

有小幅增长,涨幅在30%左右。

证券基金领域薪酬整体平稳,跳槽涨幅通常在10%-30%,其中投资银行等领域薪酬

涨幅较大,可达30%-50%。

保险行业整体薪酬涨幅不大,平均涨幅在5%左右,其中销售类、精算类、技术类薪

酬平均涨幅在10%-20%,部分公司更高。跳槽涨幅,一般在20%左右,个别稀缺类

岗位在30%及以上。

互联网金融整体薪酬趋于平衡,已经没有14年15年的大幅度涨幅,数据算法领域涨

幅最快,自然涨幅在15%-20%;数据算法数据挖掘及AI板块,薪酬涨幅可达到

40%-50%。

33 | 金融

职位薪酬信息 — 银行(外资)

1000

1300

1200

1000

1275

540

950

380

380

380

380

750

720

1000

1700

2400

1500

1300

3600

1200

500

320

360

180

450

450

1500

1800

1600

1500

1700

1200

1700

800

800

800

800

1350

1350

1800

4000

6000

3000

2800

10000

1800

1100

750

750

450

900

900

630

600

600

600

630

360

750

270

270

270

270

650

630

900

1200

1680

1200

1000

2400

880

400

220

270

140

350

350

1200

1500

1400

1200

1500

900

1500

640

640

640

640

1200

1200

1650

2800

4000

2400

2200

6000

1450

900

520

600

300

750

750

1200

1500

1350

1200

1450

720

1050

500

500

500

500

850

800

1100

2400

3600

1800

1700

6000

1500

650

450

450

270

550

550

750

750

700

750

750

600

1200

450

450

450

450

1000

1050

1500

2000

2800

2000

1800

4000

1100

670

370

450

225

600

600

现金产品管理副总裁

现金销售副总裁

信贷风险管理副总裁

贸易融资产品管理副总裁

贸易融资销售副总裁

客户经理-副总裁

交易员-副总裁

信用风险按揭副总裁

产品管理/市场副总裁

客户关系副总裁

财富管理销售副总裁

交易员-副总裁

企业财务总监

企业财务管理总监

债务资本市场总监

债务资本市场管理总监

股票研究副总裁

股票研究总监

股票研究管理总监

股票研究分析师

运营副总裁

财务管控副总裁助理

内审副总裁助理

管理报告副总裁助理

合规副总裁

市场风险副总裁

Cash Product Management VP

Cash Sales VP

Credit Risk Management VP

Trade Finance PM VP

Trade Finance Sales VP

Relationship Manager VP

Trader VP

Credit Risk Mortgage VP

PM / Marketing VP

Relationship Management VP

Wealth Management Sales VP

Trader VP

Corporate Finance Director

Corporate Finance Managing D

Debt Capital Market Director

Debt Capital Market Managing D

Equity Research VP

Equity Research Director

Equity Research Managing D

Equity Research Analyst

Operation VP

Finance Control AVP

Internal Audit AVP

Management Reporting AVP

Compliance VP

Marketing Risk VP

企业银行业务领域

个人银行业务领域

投资银行与全球市场交易前台领域

15+

10+

10+

10+

10+

10+

10+

10+

10+

10+

10+

10+

10+

10+

10+

10+

10+

10+

10+

5+

10+

5+

5+

5+

10+

10+

中台、后台与财务会计领域

金融 | 34

职位薪酬信息 — 银行(本土)

企业银行业务领域

备注:

基本年薪*:以人民币 1000元为单位,指年度整体的现金收入=年度底薪+年度固定部分奖金

25 分位值:表示有 25%的数据小于此数值,反映科锐国际信息库的较低端水平

50 分位值(中位值):表示有 50%的数据小于此数值,反映科锐国际信息库的中等水平

75 分位值:表示有 75%的数据小于此数值,反映科锐国际信息库的较高端水平

一线城市*:北京、上海、广州、深圳

二线城市*:省会首都及热点城市,例如天津、苏州、杭州、重庆、成都

7000

3800

800

1300

500

300

1700

1300

800

400

400

1700

1300

850

300

1300

1000

750

300

1700

1200

850

300

460

260

450

500

560

10000

6000

1500

2500

800

400

3000

2500

1500

600

800

3000

2500

1200

800

1700

1500

1000

700

3000

2500

1200

800

900

600

600

800

800

5000

2500

600

900

400

200

1200

850

600

300

300

1275

850

680

200

1100

700

550

200

1275

850

680

200

300

160

210

280

360

8000

4500

1000

1500

500

300

2000

1500

1200

500

600

2000

1500

1000

500

1500

1200

800

500

2000

1500

1000

500

675

380

450

700

700

8500

5100

1000

2200

700

350

2550

2000

1000

500

500

2550

2200

1050

500

1500

1200

900

500

2500

2100

1050

500

660

310

560

700

660

6000

3000

700

1000

400

200

1500

1000

1000

400

500

1500

1000

800

300

1300

800

600

300

1500

1000

800

300

525

230

300

500

500

行长

分行行长

公司业务部经理

支行行长

高级客户经理

客户经理

私人银行总经理

私人银行副总经理

支行行长

客户经理

财富管理

投行部总经理

投行部副总经理

投行部室经理

投行专员

金融同业部总经理

金融同业部副总经理

金融同业部室经理

金融同业部产品经理

资产管理部总经理

资产管理部副总经理

资产管理部室经理

资产管理部产品经理

运营副总裁

财务管控副总裁助理

内审副总裁助理

合规副总裁

市场风险副总裁

President

Branch President

Business Manager

Sub-Branch President

Senior Relationship Manager

Relationship Manager

General Manager-Private Banking

Vice GM-Private Banking

Sub-Branch President

Relationship Manager

Wealth Management

GM-Investment Banking

Vice GM-Investment Banking

Office Manager-Investment Banking

Specialist-Investment Banking

General Manager-Finance Dept.

Vice GM-Finance Dept.

Office Manager-Finance Dept.

Product Manager-Finance Dept.

GM-Assets Management

Vice GM-Assets Management

Office GM-Assets Management

PM-Assets Management

Operation VP

Finance Control AVP

Internal Audit AVP

Compliance VP

Marketing Risk VP

私人银行业务领域

投资银行与全球市场交易前台领域

15+

15+

10+

10+

10+

5+

15+

10+

10+

5+

10+

15+

10+

8+

5+

15+

10+

8+

5+

15+

10+

8+

5+

10+

5+

5+

10+

10+

中台、后台与财务会计领域

35 | 金融

职位薪酬信息 — 证券基金

基金经理

基金投资总监

基金研究总监

行业研究员

产品经理

机构总经理(区域)

渠道总经理(区域)

机构经理

渠道经理

风控总监

风控经理

法务总监

法务经理

保荐代表人

团队负责人

现场负责人

风控总监

风控经理

法务总监

法务经理

分公司总经理

营业部总经理

投资总监(外资)

副总裁(外资)

投资总监(内资)

副总裁(内资)

融资总监

IR

风控总监

风控经理

法务总监

法务经理

840

1020

700

300

180

480

480

300

300

540

300

480

300

700

800

400

600

300

540

300

400

280

600

480

420

360

420

300

600

360

600

360

3-5

8-10

8-10

3+

3+

6+

6+

2-6

2-6

7+

3-5

7+

3-5

5+

8+

3+

8+

4-7

8+

3-5

8+

8+

5+

3-5

5+

3-5

6+

3+

7+

3-5

7+

3-5

600

840

500

200

150

360

360

120

120

480

240

420

180

500

600

200

480

240

480

240

250

180

480

360

360

300

240

180

480

240

480

240

1080

1200

950

360

220

600

600

360

360

600

420

600

360

1000

1200

600

720

480

600

480

550

360

720

600

600

420

600

480

840

600

840

600

Fund Manager

Fund Investment Director

Fund Research Director

Equity Research Associate

Product Manager

Institutional Sales General Manager

Channel Sales General Manager

Institutional Sales Manager

Channel Sales Manager

Risk Control Director

Risk Control Manager

Legal Director

Legal Manager

Sponsor Representative

Team Leader

Field Sponsor

Risk Control Director

Risk Control Manager

Legal Director

Legal Manager

Branch Office General Manager

Stock Exchange General Manager

Investment Director(MNC)

Vice President(MNC)

Investment Director(Local)

Vice President(Local)

Finance Derictior

Investor Relationship

Risk Control Director

Risk Control Manager

Legal Director

Legal Manager

公募基金

券商投行

券商经纪业务

PE VC

(Equity.Bond.Quant)

(Regional)

(Regional)

(权益、债、量化)

金融 | 36

备注:

基本年薪*:以人民币 1000元为单位,指年度整体的现金收入=年度底薪+年度固定部分奖金

25 分位值:表示有 25%的数据小于此数值,反映科锐国际信息库的较低端水平

50 分位值(中位值):表示有 50%的数据小于此数值,反映科锐国际信息库的中等水平

75 分位值:表示有 75%的数据小于此数值,反映科锐国际信息库的较高端水平

一线城市*:北京、上海、广州、深圳

二线城市*:省会及热点城市,例如天津、苏州、杭州、重庆、成都

职位薪酬信息 — 证券基金

财富总经理(区域)

团队长

信托经理

风控经理

法务总监

法务经理

非标业务团队负责人

非标业务资深项目经理

非标业务销售负责人

420

300

192

300

480

300

350

300

350

7+

5+

0-5

3-5

8+

3-5

6+

3-6

6+

300

180

96

240

360

240

300

250

300

600

420

288

360

600

420

500

350

450

Wealth Management General Manager

Team Leader

Trust Manager

Risk Control Manager

Legal Director

Legal Manager

Alternative Investment Director

Senior Alternative Investment Manager

Alternative Investment Sales Director

信托

保险资管

(Regional)

职位薪酬信息 — 保险

4500

800

400

900

400

700

400

1800

850

600

500

450

600

750

400

700

300

700

300

700

350

800

500

350

450

800

450

1600

800

1600

1000

1300

700

800

650

1300

800

3000

600

300

600

300

500

250

1400

700

450

450

400

450

600

300

500

250

500

250

400

300

700

400

300

350

600

350

1200

600

1200

600

800

500

600

500

1000

600

6000

1000

600

1200

600

1000

550

2500

1200

800

550

550

800

850

500

900

370

800

370

800

400

1000

550

450

500

1200

550

2300

1000

2200

1500

1800

1000

1200

900

1800

1000

15+

10+

6+

10+

6+

10+

6+

15+

10+

6+

6+

6+

6+

10+

6+

10+

6+

10+

6+

10+

6+

12+

6+

6+

6+

10+

6+

10+

6+

10+

6+

10+

6+

10+

6+

10+

6+

总经理

个险部部门长

个险部处室经理

银保部部门长

银保部处室经理

团险部部门长

团险部处室经理

总精算师

精算部部门长

精算部定价处室经理

精算部评估处室经理

精算部风险处室经理

精算部产品管理处室经理

核保部部门长

核保部部门处室经理

核保部部门长

核保部处室经理

理赔部部门长

理赔部部门经理

渠道业务部门长(重客/车商/经代)

渠道业务处室经理(重客/车商/经代)

总精算师

精算部定价处室经理

精算部准备金处室经理

风险管理部处室经理

再保部部门长

再保部处室经理

一级市场投资部部门总经理

一级市场投资部部门处室经理

二级市场投资部部门总经理

二级市场投资部处室经理

风险法务合规部门长

风险法务合规处室经理

信用评级部门负责人

信用评级处室经理

机构/渠道销售部门负责人

机构/渠道销售部门处室经理

General Manager

Agency Dept. Head

Agency Manager

Bancassurance Dept. Head

Bancassurance Manager

Group Dept. Head

Group Manager

Chief Actuary

Actuary Dept. Head

Pricing Manager

Valuation Manager

Risk Manager

Product Management Manager

Underwriting Dept. Head

Underwriting Manager

Underwriting Dept. Head

Underwriting Manager

Claim Dept. Head

Claim Manager

Channel Dept. Head

Channel Manager

Chief Actuary

Pricing Manager

Reserveing Manager

Risk Management Manager

Reinsurance Dept. Head

Reinsurance Manager

Direct Investment Head

Direct Investment Manager

Equity/Bonds Investment Head

Equity/Bonds Investment Manager

Risk/Legal/Complaince Dept. Head

Risk/Legal/Complaince Dept. Mgr.

Credit Rating Dept.Head

Credit Rating Head

Channel Sales Dept. Head

Channel Sales Dept. Manager

人寿保险

财产保险

保险系投资

37 | 金融

金融 | 38

职位薪酬信息 — 互联网金融

1000

700

400

750

600

350

600

350

800

500

600

300

850

400

1000

300

800

350

800

300

800

400

10+

10+

5+

5+

10+

5+

10+

5+

10+

5+

10+

5+

10+

5+

10+

3+

8+

5+

8+

5+

10+

5+

700

500

300

500

500

250

400

250

600

370

400

200

500

300

500

200

500

250

400

200

600

300

2000

1000

500

1000

1200

450

800

450

1200

600

800

400

1200

500

1500

400

1300

450

1200

400

1000

500

技术总监

移动开发部部门长

项目管理经理

架构师

测试部部门长

测试经理

系统运维部部门长

系统运维经理

移动开发部部门长

移动开发经理

信息安全部部门长

信息安全经理

产品负责人

产品经理

运营总监

运营经理

网络营销负责人

网络营销经理

商务合作部门负责人

商务合作经理

公关总监

公关经理

Technical Director

IT Development Dept. Head

Project Management Manager

Architect

Testing Dept. Head

Testing Manager

System Dept. Head

System Dept. Manager

IOS/Android/H5 Dept. Head

IOS/Android/H5 Manager

Information Security Dept. Head

Information Security Manager

Product Dept.Head

Product Manager

Operation Director

Operation Manager

Online Marketing Dept. Head

Online Marketing Manager

BD Dept. Head

BD Manager

PR Director

PR Manager

技术类

互联网类

备注:

基本年薪*:以人民币 1000元为单位,指年度整体的现金收入=年度底薪+年度固定部分奖金

25 分位值:表示有 25%的数据小于此数值,反映科锐国际信息库的较低端水平

50 分位值(中位值):表示有 50%的数据小于此数值,反映科锐国际信息库的中等水平

75 分位值:表示有 75%的数据小于此数值,反映科锐国际信息库的较高端水平

一线城市*:北京、上海、广州、深圳

二线城市*:省会及热点城市,例如天津、苏州、杭州、重庆、成都

39 | 地产

行业趋势

随着调控延长,品牌房企与中小房企分化发展格局更明显,大型房企强者恒强,

拉开差距;中型房企努力提升规模,以免被挤出市场;小型房企或向小而美的个

性化产品,谋求在行业内的一席之地。供应端口向房屋租赁倾斜,越来越多的地

产公司进入住房租赁市场;商业地产在业态、品牌及运营上也更加精耕细作。地

产公司纷纷谋求跨界转型,教育、健康、产业、小镇等,“房地产+”时代已经

到来。共享经济的蓬勃发展,共享办公等也有一定的市场需求;个性化的旅游产

品,民宿等市场发展迅速。

地产行业跨界,地产多元化、轻资产趋势愈加明显,也使得跨区、跨界引才成为

地产行业人才需求主旋律。同时,随着行业的快速发展,地产行业高管年轻化的

趋势也日益凸显。此外,竞争加剧、土地扩张需求迫切也导致投、融资类岗位人

才成为市场新的焦点。日益分化的竞争格局将更为考验企业的产品力、运营能力

和持续发展能力。

传统地产

2017-2018年传统住宅地产变化非常大,排名前10的大型房企的排名也有较大变

化,在市场节奏的把握和整体运营能力的区别下,部分房企得到了飞速发展,行

业的龙头企业已经迈入了5000亿行列,千亿队伍已经超过10家。相信在未来竞争

进入总量不增长、存量白热化竞争之际,人才的竞争只会更加剧烈。地产行业最

近几年在基本薪酬、奖金设定、跟投政策都有很多创新和提升,部分企业在人才

大战中依靠综合政策获得很大优势。

人才缺口:传统的岗位(项目总经理、城市总、公司的高管、设计、营销等)依

然有较大缺口,且对招聘速度要求更快

人才来源:行业中的品牌房企成为大中型房企的重点挖猎对象

多元化地产

房企转型、布局多元化成趋势,物业、物流、养老、教育、租赁等地产延伸产业

发展迅速,房企纷纷选择通过多元化业务提高竞争力:物业行业拓展,或整合或

拆分如火如荼,“互联网+”改变传统物业模式,智慧社区迅速发展;养老地产

市场潜力巨大,房企纷纷抢滩市场,“地产+健康”也成众多房企跨界转型的重

要方向;教育行业的蓬勃发展也使得地产商对教育产业这片新蓝海趋之若鹜;物

流、电商的发展使产业地产也成为转型的重要方向之一,相比与传统地产的一次

性开发,产业地产更是一个持续过程,涉及融资、开发、服务、招商、产业培育

等因素,对房企转型、融资能力、产业运营经验也提出了更高的要求,人才招聘

的需求也在发生相应变化。随着国家政策对租赁市场的支持,越来越多房企布局

长租公寓领域、REITs等地产金融产品的发展,整个房子的商业逻辑随之发生了

很大变化,必然影响人才需求的调整,房企对人才的配置和储备也在发生变化。

人才缺口:大量高级管理人才,包括大健康板块,整个医院和养老的管理人才;

项目运营人才比如新养老板块;产业园区的建设、投资和资产管理方面的人才:

持有型项目的运营团队,比如租赁的日常运营、资产管理方面的人才

地产 | 40

地产

科锐国际业务总监

刘曦 先生

41 | 地产

人才来源:酒店、社会化的医院等,海外人才主要来自于台湾、香港或新加坡等

高端医疗服务机构内的华人人才。持有型酒店式公寓、未来租赁住宅、办公楼运

营、办公楼资产管理公司

商业地产

商业地产进入“去粗取精,优胜劣汰”阶段。商业业态在不断升级调整,零售业

态比例下降、服务业态大大提高,新的儿童、高端医疗服务发展越来越快;技术

的成熟,互联网技术和思维与商业地产开发运营越来越多的结合:购物中心的智

能导购、无人商店的应用、网购的线下体验、品牌推广、精准营销等。

商业地产在招商难、运营难的挑战中,专业化运营的重要性进一步提高。如何利

用互联网技术和思维,开发更多增强客户粘性的应用和体验也成为未来重要的发

展方向,谁能发现并运用好新业态、谁能对消费者不断变化升级的消费需求精准

把握,谁就能在竞争中占得先机。

人才缺口:能够熟悉市场最前沿变化及消费者洞察的商业招商人才,商业背景、

互联网化的技术人才;技术端口的岗位如大数据、技术维护等

人才来源:商业地产方向,具备商业背景的互联网跨界领域

地产金融

国家政策的调整,海外融资难,国内企业融资环境向好,国内股债权融资活动达

到顶峰。随着REITs新的地产产品打包,其范围也在日益扩展,覆盖多种物业类

型,也推进了新的行业上的调整和变化,地产和金融加速融合。品牌房企开始加

快金融创新步伐、升级地产金融运作模式,以期扩展更大更广的业务版图,这些

也导致REITs和资产的专业管理人才十分匮乏。

人才缺口:投融资、资产管理

人才来源:大型地产公司、地产金融行业

地产服务

地产服务业作为提升居住品质和促进消费升级的重要抓手,迎来重要发展机遇。

结合互联网,传统中介服务、地产装修、地产后期的物业服务,均在借助智能技

术发展服务创新,产生了很多升级的产品和概念,优化客户体验增强客户粘性。

从人才需求来看,互联网跨界人才较多,行业的创新发展特别需要了解新领域、

有新想法、具备互联网意识的跨界人才。

人才缺口:具备互联网意识、互联网运营思维的跨界人才

人才来源:跨界非常多,比如互联网公司、地产中介服务公司等

建筑与工程

“一带一路”带动了房企海外投资趋势,开发商越来越多地走出去,大型海外住

宅项目增多。目前海外投资面临最大的风险是不了解当地市场,因而具备国际化

资源,能帮助中国企业拓展海外项目以及当地政府关系的国际人才成为热需。

同时,随着中国城镇化发展脚步越来越快,各大房企纷纷推进PPP模式领域的探

索和创新,园林绿化景观作为房地产开发商提升产品价值的重要手段,成为当前

开发商增加地产项目竞争力的重要因素。从人才需求上,随着民营企业在此领域

的扩张,对一些具备政府关系,能够同政府接洽的项目管理方面人才炙手可热。

人才缺口:海外工程建设技术相关的国际化人才,包括营销、开发等。具备国际

化资源、当地政府关系的海外人才

人才来源:海外引才

薪酬趋势

行业整体薪酬水平依然处于上升趋势。由于行业发展迅速,人才流动及新陈代谢

也处于一个较高的水平。住宅地产薪酬涨幅在15%左右,跳槽涨幅为15%-20%,

海外地产属于涨幅相对比较高的板块,根据具体项目不同跳槽可提供的涨幅空间

也较大。随着地产越来越多元化,人才激励的方式越来越多元,跟投项目激励越

来越多,除了现金收入,更多将业绩与项目收入挂钩。

地产 | 42

项目总经理

15-30%

120-160万

地产

招商总监 集团人力总经理

10-20%

80-100万 150-200万

20-30%

融资总监

15-30%

100-120万

区域投资总经理

120-150万

20-30%

区域设计总经理

100-150万

10-20%

热门职位薪酬及跳槽涨幅

数据来源:科锐国际资深行业专家对2018年热门职位薪酬范围及跳槽涨幅的预测。薪酬为基本年薪,对标一线城市。

43 | 地产

职位薪酬信息 — 地产

备注:

基本年薪*:以人民币1000元为单位,指年度整体的现金收入=年度底薪+年度固定部分奖金

25 分位值:表示有25%的数据小于此数值,反映科锐国际信息库的较低端水平

50 分位值(中位值):表示有50%的数据小于此数值,反映科锐国际信息库的中等水平

75 分位值:表示有75%的数据小于此数值,反映科锐国际信息库的较高端水平

一线城市*:北京、上海、广州、深圳

二线城市*:省会及热点城市,例如天津、苏州、杭州、重庆、成都

区域总经理

城市总经理

商业项目总经理

招商总监

招商经理

营运总监

营运经理

设计总监

工程部总监

工程部经理

前期部经理

建筑设计经理

电气工程师

建筑设计师

项目经理

地产金融投资负责人

投资总监

投资经理

销售总监

销售经理

营销总监

营销经理

Area General Manager

City General Manager

Project General Manager

Leasing Director

Leasing Manager

Operation Director

Operation Manager

Design Director

Engineering Director

Engineering Manager

Pre-design Manager

Construction Manager

Electrical Engineer

Architect

Project Manager

Real Estate Finance

Investment Director

Investment Manager

Sales Director

Sales Manager

Marketing Director

Marketing Manager

高层管理

商业地产

项目工程

投资

销售

市场丨营销

15+

12+

10+

8+

7+

10+

7+

10+

10+

8+

7+

7+

3-5

3-5

8+

10+

8+

5+

8+

5+

10+

5+

1500

1100

630

600

400

600

380

840

700

340

360

570

250

290

560

1000

860

360

630

340

508

300

2400

1400

1200

900

580

900

480

1150

1090

390

790

630

320

350

715

1500

1200

500

950

390

780

360

4900

2400

1700

1200

680

1200

630

1650

1235

560

1050

920

380

490

870

2000

1550

600

1200

550

1060

500

1160

780

400

400

340

400

320

550

400

330

315

450

140

180

460

—

550

320

510

270

400

240

1900

1200

600

600

400

600

430

770

770

380

380

520

220

220

510

—

750

360

730

290

440

280

3600

1800

1000

770

550

800

480

1056

1015

420

570

700

310

310

670

—

1050

390

970

340

840

320

Investment Head

消费品 | 44

行业趋势

2017-2018年,消费品市场整体呈现稳中有升的态势。随着市场竞争愈发激烈,

消费升级及创新成为市场增长的主要动力。从品类来看,母婴、化妆品品类受二

胎政策、消费升级的影响继续表现亮眼。消费品的品类结构变化不大,但消费趋

向均向更安全、健康、高端的产品升级。民营企业继续抢占外资品牌市场份额。

受消费者追求便利、品质的消费需求的影响,线上和小型便利店渠道依然保持高

速增长,传统大卖场活力下降均在积极谋求转型及业态升级。线上线下联动的新

零售模式的发展,电商从一个渠道转型为商业模式;互联网对人们生活方式及消

费行为的持续渗透,整个行业也呈现更加互联网化的趋势,营销方式也越来越多

向互联网营销模式转型,更加注重消费者的体验,提升消费者对产品的粘性,实

现互联网精准营销。

整体行业人才需求

外资的式微加剧了外资人才向民企和互联网流动的趋势。移动优先的消费行为、

电子商务的社交化以及数字支付的发展,使得整体的行业呈现更加互联网化的趋

势,品牌从以产品为中心到以用户为中心,从基于事物的商业模式向基于关系的

商业模式转型,产品设计研发流程、营销方式、销售渠道和客户沟通方式都在发

生变化,移动端已成为品牌最主要的电商销售战场,因而具备互联网思维、互联

网营销、数字营销方面的人才炙手可热;电商的高歌猛进,线上线下的联动,电

商已不仅仅是品牌商销售额增长的渠道之一,而更成为品牌商品牌重塑及品牌沟

通的重要方式,也使得电商类人才持续需求旺盛,人才缺口十分大。

人才缺口:品牌营销、电商管理、数字营销、CRM职能

人才来源:外资消费品公司、本土消费品公司、互联网公司、广告公司

45 | 消费品

消费品

科锐国际业务经理

鲁璟 女士

消费品 | 46

薪酬趋势

2017-2018年,消费品行业整体薪酬趋势比较平稳,自然涨幅大约在5%-10%,

跳槽涨幅一般在10%-20%,外资企业的加薪幅度较小,人才更多通过跳槽实现工

资上涨。本土企业的大肆扩张,人才更多向民企和互联网流动,这部分的跳槽涨

幅可达30%以上。电商人才的薪酬涨幅也相对较高,平均在25%以上。

电商总监 电商经理 品牌总监

15-30%

150-200万 50-80万

15-30%

100-150万

15-20%

消费品

热门职位薪酬及跳槽涨幅

互联网市场总监

15-30%

50-100万

O2O运营总监

20-30%

80-100万

数据来源:科锐国际资深行业专家对2018年热门职位薪酬范围及跳槽涨幅的预测。薪酬为基本年薪,对标一线城市。

47 | 消费品

备注:

基本年薪*:以人民币1000元为单位,指年度整体的现金收入=年度底薪+年度固定部分奖金

25 分位值:表示有25%的数据小于此数值,反映科锐国际信息库的较低端水平

50 分位值(中位值):表示有50%的数据小于此数值,反映科锐国际信息库的中等水平

75 分位值:表示有75%的数据小于此数值,反映科锐国际信息库的较高端水平

一线城市*:北京、上海、广州、深圳

二线城市*:省会及热点城市,例如天津、苏州、杭州、重庆、成都

职位薪酬信息 — 消费品行业

Plant General Manager

Production Manager

QA Manager

Key Account Director

Key Account Manager

Trade Marketing Director

Trade Marketing Manager

E-commerce Director

E-commerce Manager

National Sales Director

Regional Sales Manager

Marketing Director

Marketing Manager

Senior Brand Manager

Product/Brand Manager

PR Manager

Research Manager

Digital Marketing Manager

生产|营运

销售

市场|营销

工厂总经理

生产经理

质量管理经理

大客户总监

大客户经理

通路行销总监

通路行销经理

电子商务总监

电子商务经理

全国销售总监

大区销售经理

市场总监

市场经理

高级品牌经理

产品/品牌经理

公关经理

市场研究经理

数字营销经理

15+

8+

5+

8+

4+

8+

5+

8+

5+

15+

10+

15+

8+

7+

6+

6+

6+

5+

1000

350

350

750

350

600

400

1000

450

1000

500

1300

800

450

300

350

350

450

1500

450

500

950

450

750

450

1500

550

1500

750

1600

900

600

350

450

450

600

2000

600

650

1200

550

850

550

2000

700

2000

1100

2000

1000

700

450

550

700

800

700

240

250

500

300

500

350

800

350

700

500

1000

600

400

250

300

250

400

1000

370

350

650

350

650

400

1000

450

1000

650

1200

700

500

300

400

350

500

1500

480

550

800

450

750

500

1200

550

1500

800

1500

800

600

400

500

500

700

汽车 | 48

49 | 汽车

行业趋势

在国内经济持续增长的大背景下,中国汽车工业经济运行稳步增长:2017年1-10

月,汽车产销同比增速继续保持在4%-5%的区间,新能源汽车成为主要的增长方

向。而市场竞争压力的不断增加,终端消费者汽车知识的日益完善,推动了对汽

车科技进步的追求,电动化、智能化和新的商业模式正在改变着我们的生活和快

速变化的汽车市场。在“互联网+”的潮流下,传统汽车产业链向多元化结构转

变,智能化汽车逐渐成为主流,大量资本进入,也加速了产业发展的进程。

整车(燃油车及新能源汽车)及配件

资本的大量进入,让初创造车公司如雨后春笋般冒出,这些公司不再“抄袭”

“逆向”,而是从整车造型开始自主开发,国内造型设计的人才缺口巨大;整个

汽车行业都在推进电动化、智能化、网联化。继英、法、德等欧洲国家提出禁售

燃油汽车目标后,中国政府也启动了相关研究,制订停止生产销售传统能源汽车

的时间表,资金、人才和技术史无前例地投入中国的新能源汽车创业大潮,而新

能源汽车的核心部件——电池、电机、电控技术依然是汽车电动化的瓶颈,三电

领域的人才需求保持持续的热度。无论是智能化还是网联化,无论是独立开发还

是联姻互联网巨头,汽车企业的IT系统都亟需升级,IT不再是支持部门,而是成

为未来技术发展的重要战略部门,汽车IT人才的需求正在呈几何级增长。

人才缺口:整车造型设计人才、三电技术专家、大数据架构师、云计算架构师

人才来源:海外人才、互联网公司人才

车联网

随着整个汽车开始跟周围的环境进行信息交互,智能网联汽车的发展非常快速,

为了更好的实现人车交互及用户体验,传统车厂及互联网领军企业纷纷加大投入

资本,打造创新化工作室,引入国内外高精尖人才,实现从规划到量产到优化的

不断升级,越来越多的互联网智能汽车走入大众的视野,集娱乐性与安全性为一

体,为汽车打造新亮点。在车联网领域当中,关注重点集中在改进车型功能、提

升驾驶体验、保持客户的联网通讯功能以及商业化数据服务内容等方面。同时,

如何找到车联网前装和后装市场的盈利模式也是各公司追求发展和战略转型亟待

解决的问题。

车联网产业链环节较多,应用领域非常广,涉及到传感技术、通讯技术、互联网

技术、智能控制技术等方方面面。目前车联网方向人才供不应求,地图导航、语

音识别、传感器技术、数据分析、数据挖掘、有线与无线通讯技术等专业人才均

存在大量人才缺口。人才要求除了专业的技术能力以外,一般需要之前具有类似

汽车行业或通讯行业背景和可以跨界衍生的能力以及看好车联网方向的眼光。人

才通常来自于传统车厂、汽车零部件公司、通讯ODM企业、通信芯片公司、地图

导航公司、互联网公司。

人才缺口:高精地图、语音识别、通信模块人才

人才来源:车联网、互联网、通信行业公司

汽车

智能驾驶

随着人工智能技术的突破,百度、谷歌等互联网公司对智能驾驶软件平台及产品

的逐步发布,智能驾驶进入百舸争流期。为发挥优势,尽快实现更高级别的智能

驾驶,互联网企业积极研发开放系统平台,积极开展路测的数据积累和商业化试

运营,整车厂(如戴姆勒、菲亚特克莱斯勒、大部分国内主机厂等)与零部件供

应商们(大陆、德尔福、博世)则纷纷选择合作共同开发的模式,也有部分整车

厂(如通用、福特、吉利等)选择收购或投资智能驾驶高精尖的创业公司来实现

智能驾驶的事业。随着智能驾驶格局的不断清晰及产品的丰富,众多来自百度、

英特尔、北汽等高管迎着大潮,走上创业之路,中小型创业公司也加入了人才抢

夺大军。

人才缺口:ADAS、算法、大数据人才

人才来源:海外人才、互联网公司人才

汽车金融

相较于欧美日等成熟国家和地区50%以上的渗透率,中国汽车金融渗透率仅35%

左右,上升空间较大。在未来,随着80、90后逐步成为购车主力军,消费习惯的

改变将推动汽车金融业的发展。预计到2020年,中国汽车金融渗透率有望提升至

50%。中国产业调研网发布的《2017年中国汽车金融行业发展调研与发展趋势分

析报告》认为目前中国汽车金融市场仍然由商业银行、汽车金融公司占据主要地

位,合计市场份额超过80%,但是融资租赁公司、互联网金融公司等机构合计占

比不足20%。但在利好政策的推动下,融资租赁公司、互联网金融公司等的市场

份额有望进一步提升。同时易车网、腾讯、京东、阿里巴巴等互联网企业也开始

布局二手车金融领域。

人才缺口:营销、风控、产品

人才来源:银行的消费金融领域、整车公司

汽车共享

对于未来无人驾驶汽车市场,李开复对企业做了四个分类:传统汽车公司、新创

汽车公司、纯技术公司、共享经济公司,其中李开复最看好的是共享经济公司。

共享单车的繁荣和新能源汽车的供应都让汽车共享模式有爆发的可能,共享汽车

有望成为汽车出行领域的另一个待掘市场,汽车制造企业、互联网创业企业、租

车企业等也纷纷布局该领域。在人才需求方面,共享汽车涉及线上线下两方面,

线上要有强有力的技术平台做支撑,线下需要懂得用户行为、习惯的运营团队,

而市场的快速扩大也导致对人才需求量的增加。

人才缺口:车源采购、运营管理

人才来源:汽车租赁、整车公司或汽车金融公司、共享单车

汽车 | 50

51 | 汽车

薪酬趋势

2017-2018年汽车行业薪酬整体呈偏稳并向上趋势,自然涨幅在10%左右。在人

才供给充分的传统动力研发、底盘研发、供应链管理、经销商模式销售等领域,

跳槽的涨幅也仅略高于自然涨幅而已。而其他领域,特别是先进技术和跨界的人

才,对这类型人才抢夺不再局限于传统汽车领域内的企业,而是要跟互联网,金

融等全行业一起来抢夺人才,汽车行业的公司,无论是传统汽车公司还是新兴汽

车公司,薪酬放在跨行业环境下缺乏竞争力,导致候选人拒绝offer比例相较于往

年有明显上升。要想打赢人才争夺战,需要制定更有吸引力的薪酬体系。

语音开发经理 业务发展总监 业务管控及发展

高级经理

20-30%

40-60万 120-200万

20-30%

70-100万

20-30%

整车及配件

ADAS算法经理

图像/视觉/机器学习

ADAS软件经理

20-35%

40-70万 40-60万

20-35%

ADAS系统经理

40-60万

20-35%

大区销售经理 产品总监

15-20%

60-80万 60-80万

20-30%

热门职位薪酬及跳槽涨幅

智能驾驶

汽车金融及租赁

车联网 车联网总工/总监 高级技术专家

30%+期权

100-200万 60-80万

20-30%

地图架构师

20-30%

50-70万

UI/UE首席设计师

60-80万

20-30%

创新中心总监 大数据架构师

20-30%

100-150万 60-90万

20-30%

企业信息化 云计算架构师

60-90万

20-30%

风控总监

60-80万

20-30%

数据来源:科锐国际资深行业专家对2018年热门职位薪酬范围及跳槽涨幅的预测。薪酬为基本年薪,对标一线城市。

汽车 | 52

职位薪酬信息 — 整车及配件

区域总经理

全国销售总监

大区销售经理

经销商网络总监

大客户经理/批售经理

全国市场总监

大区市场经理

产品规划总监

售后总监

销售副总

OEM 销售总监

IAM 销售总监

市场总监

研发总监/研究院院长

新能源研发总工

造型总监/总工

电子电器总监/总工

内外饰总监/总工

整车集成总监/总工

动力总成总监/总工

项目总监

供应链总监

供应商质量总监

物流总监

采购总监

工厂(总)经理

制造/规划总监

运营经理

工程管理经理

质量总监

精益生产/可持续

General Manager – Country

National Sales Director

Regional Sales Manager

Network Development Director

Key Account Mgr./Fleetsales Mgr.

National Marketing Director

Regional Marketing Manager

Product Planning Director

After Sales Manager

Sales VP

OEM Sales Director

IAM Sales Director

Marketing Director

Engineering Director/R&D Director

Electric Vehicle Chief Engineer

Design Head/Chief Engineer

EE Director/Chief Engineer

Interior Director/Chief Engineer

Vehicle Integration D/Chief Eng.

Powertrain Integration D/Chief Eng.

Program Director

Supply Chain Director

Supplier Quality Director

Logistics Director

Procurement Director

Plant Manager/General Manager

Manufacturing Director

Operation Manager

Industrial Engineering Manager

Quality Director

Lean Manager/CI Manager

整车销售及市场

配件销售及市场

研发

供应链

生产|运营

15+

15+

10+

10+

5+

12+

8+

10+

15+

15+

10+

10+

10+

15+

15+

10+

15+

15+

15+

15+

8+

15+

12+

10+

12+

15+

15+

8+

7+

15+

7+

1200

1000

500

500

200

750

450

750

600

800

600

450

600

1200

1200

800

800

550

600

550

450

600

550

500

600

800

800

400

250

450

250

1800

1500

700

600

320

1000

600

1000

800

1000

800

700

900

2000

1800

1100

1000

800

850

800

750

800

750

600

800

1200

1000

600

400

600

500

2500

1800

900

900

450

1200

750

1200

1200

1500

1200

900

1500

3000

2000

1500

1500

1000

1000

1000

1000

1200

1100

900

1200

1500

1500

800

600

800

900

800

400

450

400

120

600

300

600

400

500

500

400

400

1000

1000

600

600

450

500

450

350

500

400

350

420

600

600

300

150

300

150

1200

600

560

500

200

750

500

750

500

700

650

600

600

1500

1500

850

800

500

600

600

600

700

520

450

550

1000

800

450

300

380

400

2000

800

750

700

250

850

600

850

700

1000

800

800

800

2000

1800

1200

1200

700

700

700

800

800

800

700

850

1200

1200

600

500

600

600

改善专家

备注:

基本年薪*:以人民币 1000元为单位,指年度整体的现金收入=年度底薪+年度固定部分奖金

25 分位值:表示有 25%的数据小于此数值,反映科锐国际信息库的较低端水平

50 分位值(中位值):表示有 50%的数据小于此数值,反映科锐国际信息库的中等水平

75 分位值:表示有 75%的数据小于此数值,反映科锐国际信息库的较高端水平

一线城市*:北京、上海、广州、深圳

二线城市*:省会及热点城市,例如天津、苏州、杭州、重庆、成都

53 | 汽车

职位薪酬信息 — 智能驾驶

ADAS技术总监

ADAS部门高级经理

ADAS系统开发经理

ADAS软件开发经理

ADAS测试经理

ADAS算法经理

ADAS项目经理

ADAS Technical Director

ADAS Department Senior Mgr.

ADAS System Development Mgr.

ADAS Software Development Mgr.

ADAS Test Manager

ADAS Algorithm Manager

ADAS Project Manager

800

550

400

400

350

400

300

1200

800

550

550

500

600

500

12+

10+

6+

6+

8+

6+

8+

2000

1100

650

650

600

700

600

500

400

250

300

250

300

250

800

500

400

400

400

450

400

1200

800

500

500

500

550

500

职位薪酬信息 — 车联网

车联网总监

车联网产品总监

首席设计师

UI/UE设计师

地图架构师

语音开发经理

Telematics Head

Telematics Product Director

Chief Designer

UI/UE Designer

Map Archtect

Speech Developer Manager

15+

10+

10+

10+

10+

10+

600

500

400

400

500

400

1000

700

700

700

800

700

1500

900

1000

800

1000

900

500

400

350

300

400

350

800

500

500

400

600

500

1200

600

700

500

800

700

备注:

基本年薪*:以人民币 1000元为单位,指年度整体的现金收入=年度底薪+年度固定部分奖金

25 分位值:表示有 25%的数据小于此数值,反映科锐国际信息库的较低端水平

50 分位值(中位值):表示有 50%的数据小于此数值,反映科锐国际信息库的中等水平

75 分位值:表示有 75%的数据小于此数值,反映科锐国际信息库的较高端水平

一线城市*:北京、上海、广州、深圳

二线城市*:省会及热点城市,例如天津、苏州、杭州、重庆、成都

职位薪酬信息 — 汽车金融及租赁

汽车金融销售及市场

National Sales Director

Regional Sales Manager

District Sales Manager

Marketing Director

Marketing Manager

Product Director

Product Manager

Marketing Director

Sales Director

4S General Manager

全国销售总监

大区销售经理

小区销售经理

市场总监

市场经理

产品总监

产品经理

市场总监

销售总监

4S店总经理

汽车经销商集团

汽车租赁产品

15+

10+

5+

15+

7+

12+

6+

12+

10+

10+

800

400

200

700

300

700

300

400

300

500

1000

600

350

800

350

800

350

500

500

600

1200

800

400

1000

450

1000

450

650

800

700

700

400

200

600

250

600

250

350

250

400

900

500

340

700

300

700

300

400

450

500

1100

700

390

900

400

900

400

500

600

600

职位薪酬信息 — 新能源汽车

新能源研发总工

新能源战略总监

电驱动系统总监

电驱动软件开发经理

电驱动硬件设计经理

新能源汽车项目经理

动力电池总监

BMS开发经理

电控系统总监

电机设计经理

高压动力系统安全专家

四驱系统专家

车身轻量化专家

整车认证经理

Electric Vehicle Chief Engineer

New Energy Strategy Director

E-drive System Director

E-drive System Software

E-drive System Hardware

New Energy Vehicle

Battery Director

BMS Manager

E-drive Control System Director

Motor Design Manager

High-Voltage Power Safety

All-Wheel-Drive System Design

Lightweight Chief Engineer

Vehicle Certification Manager

15+

10+

10+

5+

5+

5+

10+

8+

10+

8+

10+

15+

15+

5+

1200

600

700

300

250

240

700

450

700

450

300

700

800

240

1800

1000

1100

450

400

350

1100

600

1100

600

400

900

1000

350

3000

1400

1500