- 9.08 MB

- 2023-04-10 发布

年度媒体及行业营销趋势分析

中国广告市场回顾与展望

中国广告市场环境

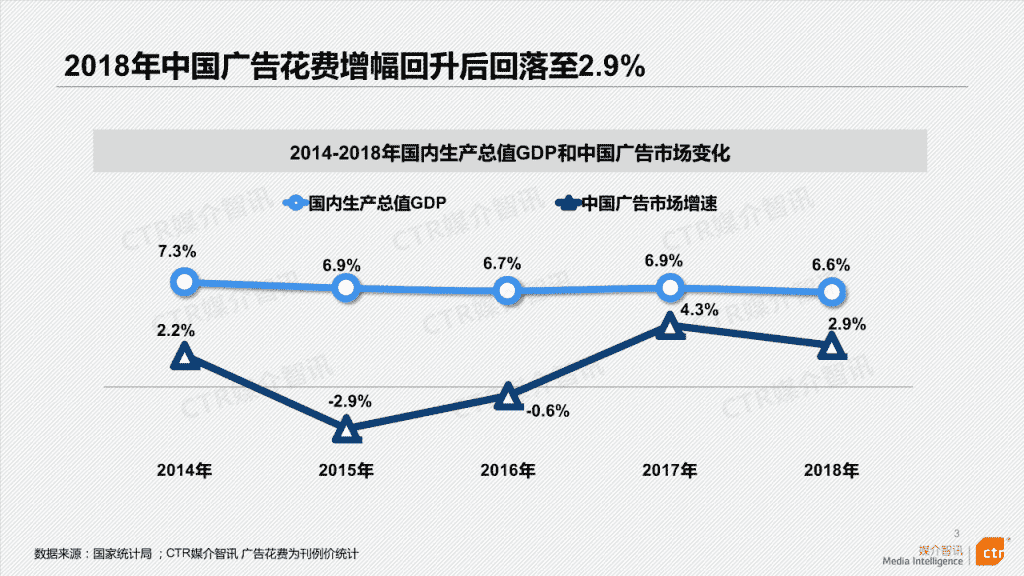

2018年中国广告花费增幅回升后回落至2.9%

3

2014-2018年国内生产总值GDP和中国广告市场变化

7.3%

6.9% 6.7% 6.9% 6.6%

2.2%

-2.9% -0.6%

4.3%

2.9%

2014年 2015年 2016年 2017年 2018年

国内生产总值GDP 中国广告市场增速

数据来源:国家统计局 ;CTR媒介智讯 广告花费为刊例价统计

户外生活圈媒体双位数领涨,广播媒体增幅稳定

4

1.7%

-32.5%

-18.9%

6.9%

-1.0%

20.4% 18.8%

25.5%

-1.0%

12.4%

-0.3%

-30.3%

-8.6%

5.9%

-14.2%

23.4% 24.9%

18.8%

-11.5%

7.3%

电视 报纸 杂志 广播 传统户外 电梯电视 电梯海报 影院视频 交通类视频 互联网

2017年 2018年

2017-2018年各媒介广告刊例花费变化

数据来源:CTR媒介智讯 互联网广告不含移动端 广告花费为刊例价统计

传统媒体广告花费未能形成持续性回涨走势,下降1.5%

5

-2.0%

-7.2%

-6.0%

0.2%

-1.5%

2014年 2015年 2016年 2017年 2018年

2014-2018年传统广告刊例花费变化

数据来源:CTR媒介智讯 传统媒体包括电视、广播、报纸、杂志、传统户外

广告主对“互联网+户外媒体”的预算分配比重持续加大

6

2017年

电视

29%

户外

17%

互联网

37%

其他

17%

2018年 2016年

电视

37%

户外

12%

互联网

36%

其他

15%

数据来源:CTR 2016-2018年《中国广告主营销趋势调查》

电视

22%

户外

20% 互联网

37%

其他

21%

2016-2018年广告主对各类媒体广告费用的预期分配比例变化

食品饮料行业全媒体花费增幅放缓 商业及服务性行业投放量增长

7

4.4%

6.3%

14.0%

1.9%

-6.3%

-2.3%

3.8%

-4.3%

1.1% 1.0%

邮电通讯 饮料 药品 食品 商业及服务性行业

2017年 2018年

2018年全媒体广告刊例花费TOP5行业的增幅

数据来源:CTR媒介智讯

快消品重点行业在传统媒体的广告花费现疲软走势

8

-13.9%

-2.1%

-15.6%

3.3%

-12.5%

-0.2%

3.8%

-19.6%

-2.2%

饮料 食品 化妆品/浴室用品

2016年 2017年 2018年

2016-2018年三大快消品行业在传统媒体的广告刊例花费增长变化

数据来源:CTR媒介智讯

电商品牌首次跻身全媒体广告花费TOP20榜单

9

2018年全媒介花费TOP20品牌

排名 品牌 同比增幅 排名 品牌 同比增幅

1 鸿茅 -51.1% 11 雅诗兰黛 70.8%

2 同溢堂 73.5% 12 旺旺 5.2%

3 葛洪 68.6% 13 惠氏 1.8%

4 兰蔻 77.7% 14 雪碧 9.4%

5 养无极 26.5% 15 可口可乐 2.0%

6 伊利 10.2% 16 王老吉 65.9%

7 陈李济 -23.6% 17 天猫 -20.4%

8 天地和 40.6% 18 曹清华 -25.3%

9 肯德基 11.9% 19 汤臣倍健 21.2%

10 蒙牛 14.8% 20 瓜子二手车直卖 26.0%

数据来源:CTR媒介智讯

头部减弱趋势显现,TOP20品牌广告花费贡献份额降至14.3%

10

2016-2018年全媒体广告投放TOP20品牌占比变化

15.2%

14.4%

14.3%

2016年 2017年 2018年

数据来源:CTR媒介智讯

整体小结

中国广告市场整体涨幅缩减,广播和生活圈媒体涨幅稳定,户外生活圈媒体对广告市场整体的增

长拉动力较强。

快消品行业在全媒体的广告投放比重下降,在传统媒体的广告花费下滑更为严重,食品和化妆

品行业的广告花费呈现负增长。

全媒体广告投放的头部品牌比重下滑,前二十品牌中,首次出现电商品牌。受全媒体整体下滑影

响,天猫在全年花费同比微降的情况下依旧跻身榜单,瓜子二手车涨幅明显。

媒体市场趋势

视频媒体趋势

电视媒体

网络视频媒体

短视频媒体

OTT媒体

经营格局分化的电视媒体

电视媒体广告花费回降0.3%,仍处于弱势中

15

-0.5%

-4.6%

-3.7%

1.7%

-0.3%

2014年 2015年 2016年 2017年 2018年

2014-2018年电视广告刊例花费变化

数据来源:CTR媒介智讯 电视广告统计时段17-24点

从收视结构看,电视媒体的观众收视稳中有降

16

2014上半年 2015上半年 2016上半年 2017上半年 2018上半年

平均到达率%

163M 156M 156M 144M 132M

人均收视分钟

253M 251M 254M 252M 251M

人均收视分钟(观众)

64.5% 62.1% 61.7% 57.1% 52.5%

数据来源:CSM媒介研究历年所有调查城市

电视媒体广告花费行业结构变化明显

化妆品行业广告花费占比一路缩减,药品行业逐年提升

17

2014年 2015年 2016年 2017年 2018年

行业 占比 行业 占比 行业 占比 行业 占比 行业 占比

化妆品/浴室用品 17.2% 饮料 16.1% 药品 14.7% 药品 16.1% 药品 15.5%

饮料 15.7% 化妆品/浴室用品 13.9% 饮料 14.4% 饮料 14.7% 饮料 15.3%

食品 13.0% 食品 12.7% 食品 13.0% 食品 12.7% 食品 12.3%

药品 8.9% 药品 12.1% 化妆品/浴室用品 12.4% 化妆品/浴室用品 10.8% 化妆品/浴室用品 8.6%

商业及服务性

行业 8.5% 商业及服务性

行业 7.5% 酒精类饮品 6.8% 酒精类饮品 8.5% 酒精类饮品 7.2%

数据来源:CTR媒介智讯 电视广告统计时段17-24点

2014-2018年电视广告刊例花费TOP行业变化及花费占比

支柱行业贡献能力不足,家用电器、家居用品成为新的增长点

18

-4.2%

3.6%

-3.2%

-20.0%

-16.2%

药品

饮料

食品

化妆品/浴室用品

酒精类饮品

1

0.9

0.8

0.7

0.7

家用电器

娱乐及休闲

家居用品

活动类

衣着

2018年电视广告花费前5行业增幅 2018年对电视广告增长贡献量前5行业(百分点)

数据来源:CTR媒介智讯 增长贡献量=该媒体前一年的花费占比*新一年的花费增幅

央卫视的广告时长和花费保持增长,省级地面和城市台持续缩减

19

17.5%

0.6%

-6.2%

-1.0%

-6.0%

3.7% 4.1%

-9.4%

-13.3%

-7.1%

中央级 省级卫视 省级地面台 省会城市台 其他频道

2017年 2018年

2017-2018年电视各级频道

广告刊例收入增幅

2017-2018年电视各级频道

广告总时长变化

31.8%

-0.6%

0.1% 2.1%

-7.5%

17.8%

5.1%

-4.4%

-14.8%

-7.3%

中央级 省级卫视 省级地面台 省会城市台 其他频道

2017年 2018年

数据来源:CTR媒介智讯 监测时段:17-24点

各级别频道重点投放品牌类型差异化

20

国企大品牌重点投放中央级频道

+166%

+333%

年轻化品牌重点投放省级卫视频道

+68%

+45%

商服型品牌重点投放省级地面频道

+38%

+38%

数据来源:CTR媒介智讯 2018年全年

央卫视与地面频道广告行业结构分化明显

21

省级地面、城市台以区域服务性行业为核心 央视、省级卫视以快消品为核心

行业 花费增幅 花费占比

饮料 10.8% 19.8%

食品 0.5% 15.5%

药品 8.8% 13.2%

化妆品/浴室用品 -15.6% 8.0%

酒精类饮品 6.6% 6.5%

行业 花费增幅 花费占比

药品 -10.5% 17.2%

饮料 -4.3% 11.9%

食品 -7.2% 9.9%

化妆品/浴室用品 -22.7% 9.1%

商业及服务性行业 -12.9% 8.1%

数据来源:CTR媒介智讯 2018年全年

电视媒体的经营价值定位已明显分化

22

电视的覆盖和媒介特性使其品牌背书价值依旧显著

央视、省级卫视 省级地面、省会城市频道

大平台品牌传播价值

• 通过优质的节目内容、新鲜有趣的

创意形式构建大平台的品牌传播影

响力

生活服务+销售转化价值

通过与百姓生活相关的主题线下活动、借

助整合营销宣传等方式来实现销售转化,

突显平台的销售服务影响力

花式营销的网络视频

网络视频:天生拥有制造爆款剧集和综艺的能力

24

上线首小时播出量破亿 12期播放量破30亿

数据来源:网络公开资料

爱奇艺独播 收官累计播放量 150亿

热门的节目为视频网站积聚人气

25

2018年Q4订阅会员规模达到8740万 2018年Q3订购用户数达8200万

数据来源:网络公开资料

网剧花式营销 区别传统视频的新玩法

26

新鲜植入模式

创意小剧场 边看边买

数据来源:网络公开资料

网综花式营销 品牌与节目创造无限连接点

27

创意中插广告

线上线下联动 品牌代言人养成

英树不仅有植入产品,还在杭州地铁包下整个

车厢为101选手应援

英树杭州地铁应援

小红书邀请101选手开通账号,同时在节目中

插播放创意广告

小红书节目创意中插

中华牙膏在节目中植入的同时,网上开通票选

代言人活动,谁会成为代言人由消费者来决定

中华牙膏代言人票选

数据来源:网络公开资料

蓬勃发展的短视频媒体

用户红利仍在 规模不断壮大

29

2016-2020年中国短视频用户规模统计及预测

2020年E 2019年E 2018年 2017年 2016年

数据来源:前瞻产业研究院

短视频营销特点:集视频、社交、红人为一体

30

发布和传播的形式以视频为载体

视频

视频的方式更易于传播,并且传播

效果较其他方式更好

简易传播

以添加好友、关注等方式展开社交

功能

社交

社交功能使互动性增强

话题互动

热门短视频播主、KOL构成的短视

频红人

红人

KOL与受众建立良好的情感连接,能够引

导受众关注和激发购买等行为

情感连接

短视频主要营销方式

31

网红活动

账号运营

整合营销

硬广投放

内容植入

内容定制

信息流广告、开屏广告等

嵌入在视频内容中的广告植

入

定制视频内容将活动或品牌

营销思路进行融合

联合网红策划挑战赛之类的

活动

在短视频媒体平台开通官方

账号,推送营销内容

与其他媒体或营销形式结合

短视频与传统媒体合作 跨界营销 为品牌赋能

32

• 快手&《快乐大本营》

打造全新板块 刷新综艺营销新玩法

• 抖音&央视春晚

上线“美好音符年”活动,5亿现金红包

《幸福又一年》以“春晚官方抖音账号”

为阵地,带来全新全民互动热点

数据来源:网络公开资料

迅速崛起的OTT媒体

智能大屏迅速崛起 用户数量持续增长 家庭渗透率远超普通电视

34

0.84

1.11

1.54

1.94

2.25

2.57

2015年 2016年 2017年 2018年E 2019年E 2020年E

智能大屏可运营用户数量变化

数据来源:勾正数据,CTR 媒体融合研究院 OTT用户基础调查

智能电视

63.2%

普通电视

36.9%

智能电视&普通电视的家庭渗透率

广告主对OTT的市场前景看好 OTT预算占比持续增长

35

1.9%

2.8%

2017实际 2018预期

OTT(IPTV)在全媒体预算中占比(%)

数据来源:CTR《2018年广告主调查报告》

覆盖、精准、互动、创新是广告主选择OTT广告的主要原因

36

1

14

33

38

44

48

49

其他

能创造比竞争对手更多的广告机会

看好OTT/IPTV的前景,提前布局

形式多样,广告创新空间大

能够实现多屏互动

精准投放,提高电视广告曝光效率

覆盖范围日益广泛,受众规模日益增多

广告主选择OTT/IPTV投放广告的原因(%)

数据来源:CTR《2018年广告主调查报告》

视频媒体小结

电视媒体经营格局调整,央卫视以广告营销为核心,吸引国企大品牌和年轻品牌投放,省级地面

和省会城市频道以销售为目的,突显整合营销和带货能力。

短视频行业蓬勃发展,用户红利还未消退。营销模式不断创新,从内容到平台,寻求多方位合作

扩大知名度和影响力。

网络视频依托爆款剧集和综艺吸纳大量收费用户,网综和网络热播剧打造爆款的同时也为品牌提

供更新颖的营销方式,为广告主提供更多选择,为产品营销带来更多机会。

OTT市场逐步发展,广告主对OTT媒体前景看好,覆盖、精准、互动、创新是广告主选择OTT广

告的主要原因。

音频媒体趋势

传统广播媒体

移动音频

立足于区域资源整合

优势的广播媒体

广播广告花费增长5.9%,保持稳定发展

40

10.6%

-0.3%

2.1%

6.9%

5.9%

2014年 2015年 2016年 2017年 2018年

2014-2018年传统广播媒体广告刊例花费变化

数据来源:CTR媒介智讯

食品成为传统广播广告花费的新重点行业

41

2014年TOP5

行业及花费占比

2015年TOP5

行业及花费占比

2016年TOP5

行业及花费占比

2017年TOP5

行业及花费占比

2018年TOP5

行业及花费占比

行业 占比 行业 占比 行业 占比 行业 占比 行业 占比

商业及服务性行业 16.3% 商业及服务性行业 17.4% 商业及服务性行业 16.8% 商业及服务性行业 15.9% 商业及服务性行业 15.5%

交通 14.3% 交通 14.5% 交通 13.5% 交通 12.7% 交通 11.5%

房地产/建筑工程行

业 11.9% 房地产/建筑工程

行业 11.5% 金融业 10.6% 邮电通讯 10.8% 食品 8.9%

金融业 10.4% 金融业 10.5% 房地产/建筑工程行

业 10.4% 金融业 8.7% 邮电通讯 8.7%

邮电通讯 9.6% 邮电通讯 9.9% 邮电通讯 10.2% 食品 7.8% 金融业 8.7%

62.6% 63.7% 61.5% 55.9% 53.4% ∑=

数据来源:CTR媒介智讯

立足区域的营销优势凸显 本地化服务品牌投放集中

42

活动类 32% 娱乐及休闲 16% 商业及服务性行业 16%

• 旅游景区

• 酒店饭店

• 休闲场所

….

• 商业演出

• 电影宣传

• 大型活动

….

• 零售商店

• 医疗保健机构

• 教育培训机构

….

2018年广播广告新品牌行业占比

数据来源:CTR媒介智讯 2018年全年 新品牌为2016和2017年没有投放,2018年新增投放的品牌

走出收音机,传统广播线下互动和内容社交能力凸显

43

广播现场秀

增强互动、扩大传播、贴合受众

佛山电台粤语音频平台“花生FM APP”

电台节目网络直播、打造“主播圈” 、聚拢年轻用户

细分市场的移动音频

移动音频:用户红利消退 市场进入成熟期

45

2018年12月 2018年1月 2017年1月

17.1% 6.2% 4.2%

中国移动互联网月活跃用户规模增长率

数据来源:《Quest Mobile中国移动互联网2018年度大报告》

营销模式:知识付费与内容营销同步推进

46

有声书收听占比超过

有声书复购率超过 50%

60% 喜马拉雅《新知日历》节目:

一汽马自达定制冠名合作,定制节目单期平均播放量:

220.1W+

节目内容营销包括内容定制/IP授权/social互动等

数据来源:网络公开资料

进阶:多场景深耕 抢占碎片化用户市场

47

车内 家中 外出 手机

车载智能音频 智能家居音频 休闲场所音频 智能移动音频

音频媒体小结

传统广播媒体重点行业在不断调整,但区域营销优势犹在,吸引区域性品牌投放。

移动音频市场受移动互联网用户增速放缓的影响,用户红利消退,知识付费以及内容营销、软植

入等依旧是移动音频主要的营收方式。

未来,移动音频市场将在多场景应用、细分用户、内容多元等方向继续深耕。

户外媒体趋势

生活圈媒体

社区媒体

出行媒体

踏上数字化征程的生活圈媒体

生活圈媒体广告花费稳定保持双位数增长

51

22.5% 20.4%

23.4% 24.1%

18.8%

24.9%

44.8%

25.5%

18.8%

2016年 2017年 2018年

电梯电视 电梯海报 影院视频

2016-2018年各户外生活圈媒体刊例花费变化

户外生活圈媒体的增长贡献行业

从邮电通讯转移到娱乐及休闲、IT产品及服务行业

52

2016-2018年对户外生活圈媒体广告增长贡献量前5行业变化(单位:百分点)

行业 2016年

增长贡献量 行业 2017年

增长贡献量 行业 2018年

增长贡献量

邮电通讯 17.2 邮电通讯 4.9 娱乐及休闲 5.4

家居用品 2.7 IT产品及服务 4.2 IT产品及服务 4.5

娱乐及休闲 2.6 商业及服务性行业 2.2 酒精类饮品 3.5

交通 1.7 饮料 1.7 商业及服务性行业 2.5

饮料 1.4 食品 1.6 房地产/建筑工程

行业 1.7

数据来源:CTR媒介智讯 增长贡献量=该行业前一年的花费占比*新一年的花费增幅

户外生活圈媒体吸引奢侈品牌投放

53

LV

2018年首次投放电梯电视广告

Burberry

跻身12月影院视频投放花费 TOP10 榜单

数据来源:CTR媒介智讯

互联网时代,户外生活圈媒体大力实现数字化转型

54

数字化投放 数字化用户洞察 数字化运维

日趋成熟的社区媒体

社区媒体规模生态初显

56

社区媒体规模生态图谱

出入口

门禁

门禁媒体

道闸

道闸媒体

单元楼

单元门

智能门媒体

电梯

电梯电视

电梯海报

电梯门贴

电梯公告栏

电梯影像激光

大厅

广告刷屏机

楼道

光投影媒体

主干道

宣传栏

宣传栏媒体

快递柜

快递柜媒体

灯箱

灯箱媒体

1. 单元楼、出入口、主干道实现全覆盖 2. 电梯场景媒体发展最成熟 3. 快递柜为功能性社区媒体提供新思路

社区媒体两大交互场景

57

户外环境 线上

• 线上广告曝光

• 通过大数据定位受众

• 延伸电商等衍生业务

• 线下广告曝光

• 提供功能性服务

• 零距离接触消费者

依托户外媒介功能

将人群向线上引流

快速发展的出行媒体

动车组发送量增长明显,高铁媒体价值引关注

59

全国铁路旅客发送量 33.7亿

同比增幅 9.4%

16.8%

动车组旅客发送量

同比增幅

旅客发送量

20.05亿

数据来源:中国铁路总公司

高铁媒体广告花费快速增长

60

13.5%

20.0%

32.7%

15.4%

22.2%

36.4%

2016年 2017年 2018年

铁路媒体 高铁LED数字媒体

铁路媒体和高铁LED数字媒体刊例花费变化

数据来源:行业数据整合,CTR媒介智讯

3.4%

2.9%

CTR媒体监测范围口径

CTR媒体监测范围口径

与铁路媒体行业数据结合

2018年全媒体广告花费增幅变化

日常出行工具类媒体广告花费增长明显

61

地铁出入口广告

• 2017年

+11.6%

• 2018年

+35.0%

• 2017年

-5.6%

• 2018年

+8.4%

数据来源:CTR媒介智讯

候车亭广告

户外媒体小结

以网站为主的邮电通讯行业在户外生活圈媒体的增长放缓,娱乐休闲和APP的增长明显。同时,

户外生活圈媒体吸引的品牌逐渐往高端、新潮方向靠拢,户外媒体的数字化水平不断提升。

社区媒体在近年来发展越发成熟,逐渐实现社区全覆盖的趋势。加之技术的不断创新,未来社区

媒体的前景无限。

随着人们出行需求的增多,出行媒体在近年来也得到较好的发展。特别是高铁媒体,媒体价值逐

步凸显,广告花费快速增长。

社交媒体趋势

主流社交平台月活持续增长

64

2.22

2.97

3.76

4.46

2015年Q3 2016年Q3 2017年Q3 2018年Q3

新浪微博月活跃用户数量变化

亿

2018年Q3月活跃用户数 10.82亿

同比增长 10.5%

数据来源:网络公开资料

新社交平台发展势头迅猛

截止2018年11月

2.2亿+

截止2019年1月

2亿+

截止2019年1月

5亿+

数据来源:网络公开资料 用户量

微博:以流量明星带动广告

66

流量明星/垂直领域KOL

流量明星:

利用明星影响和号召力,吸引大规模粉

丝入驻,同时制造热门话题。

垂直领域KOL:

不断进行内容输出,吸引粉丝留存,与

粉丝互动活跃性高。

资源灵活多样

搜索类

热搜榜单等

曝光类

开机报头等

信息流类

超级粉丝通等

视频类

微博故事等

微信:以通讯交友功能嫁接广告

67

交友、通讯、裂变

用户引流:

利用社交关系建立用户粘性,聚集大量

用户

分享裂变:

通过朋友圈转发,微信群分享等实现信

息的快速扩散

功能延展资源

朋友圈广告

朋友圈信息流

公众号广告

公众号文章中部或底部

小程序广告

小程序页面内

小红书:以体验包装广告

68

网红造势 流量转化 发布体验

网红或明星为产品站台

引导消费需求

小红书站内购买或者向站

外导流

使用者发布体验,形成二

次转播

知乎:以知识包装广告

69

品牌提问 品牌答疑 高层/权威问答

抖音:以娱乐打造爆款

70

搞笑日常 挑战赛 产品创意 趣味演绎

溜溜梅抗酸全民挑战 网红答案茶 凯迪拉克藏私房钱 小米段子手

社交媒体小结

随着社交需求的提升,社交媒体成为近年来应用市场的热门导向,不少软件开发都以含有社交功

能为重要元素。

新型社交媒体从原有的简单交友,发展到以不同的KOL为主,以不同的传播风格为辅的社群性媒

体。不论是何种形式,社交媒体都拥有良好的带货能力。

主流社交媒介已经拥有庞大且稳定的社交用户群,新兴的社交应用也在快速发展。

行业品牌营销趋势

行业营销趋势

新概念行业

复合型行业

消费升级催生新概念行业

后汽车市场

75

汽车养护

二手车交易

汽车金融

汽车租赁

后汽车市场行业规模不断扩大

76

6610

7600

8800

10700

12900

2014年 2015年 2016年 2017年 2018年

后汽车市场行业规模

亿元

数据来源:《2019中国汽车用户线上养护报告》

广播和生活圈媒体是后汽车市场主要宣传阵地

77

后汽车市场广告投放占比

广播媒体 生活圈媒体

数据来源:CTR媒介智讯

越来越多的后汽车行业品牌选择在广播和生活圈媒体投放广告

78

-20.60%

14.80%

23.10%

电视 广播 生活圈媒体

2018年后汽车行业广告投放品牌数量变化

品牌数量增长率

数据来源:CTR媒介智讯

汽车养护和二手车市场的广告投放更活跃,汽车租赁服务的广告下滑

79

汽车养护 二手车 汽车金融 汽车租赁

途虎养车

电视广告花费 New

广播广告花费 +27.0%

生活圈媒体花费 -74.5%

瓜子二手车

电视广告花费 +162.7%

广播广告花费 New

生活圈媒体 +19.9%

妙优车 神州租车

电视广告花费 -29.1%

生活圈媒体花费 -84.3%

电视广告花费 New

生活圈媒体花费 New

数据来源:CTR媒介智讯

2018年部分后汽车行业品牌广告投放情况

名人代言成为二手车市场主要的广告宣传方式

80

行业边界扩大催生复合型行业

曾经的健康行业

如今,大健康行业涵盖健康方方面面

83

药妆 保健品 健康用品/器械

食用油 脱脂奶、奶粉

曾经,健康行业

的主要目标消费者

如今,大健康行业

的目标消费者

覆盖各个年龄层

大健康行业广告投放持续增长

86

奶粉乳制品 保健品 食用油 健康用品

28.3% 19.3% 25.1% 172.5%

2018年部分大健康行业品类电视广告投放情况

数据来源:CTR媒介智讯

大健康行业内部品类持续细分

87

23.8%

101.6%

10.8% 7.9%

54.5% 51.9%

-58.3%

354.0%

-19.8% -21.0%

花生油 调和油 菜籽油 橄榄油 葵花籽油 芝麻油 稻米油 玉米油 大豆油 山茶油 亚麻籽油

2018年食用油行业在全媒体的广告花费增幅变化

>1000%

数据来源:CTR媒介智讯 全媒体不含互联网

曾经的教育行业

如今,教育行业与互联网、AI技术紧密联合

89

技能学校 网络课堂 智能教育机器人 在线1v1陪练

新教育行业蓝海一片 为打开市场大量投放广告

90

品牌 花费增幅

进化者 1161.6%

荣事达 5048.1%

阿尔法 30344.0%

盛语 New

智慧搭档 25397.7%

KOMMI New

小正 New

乐佰小迪 New

小方熊猫 New

启蒙号 New

电视广告投放量前十的

教育机器人品牌

数据来源:CTR媒介智讯

行业趋势小结

随着人们生活条件的逐步提高,各种新兴行业逐步兴起,后汽车只是新兴行业的一个简单的代

表。并且,伴随着消费升级的推进,后汽车行业还会有更加深入的发展。

除了创造出新的需求,消费升级还促使原行业扩大边界。大健康、大教育等这些复合型的行业在

今天逐步发展,行业内部都在不断分化,衍生新需求,或者结合最新的科技,发展新的可能性。

从营销角度看,不论是新概念行业还是复合型行业,他们对广告营销的需求都是很大的。在选择

媒体时,拥有广覆盖和权威性能力的电视媒体,以及拥有高端、年轻群体的生活圈媒体都是他们

的主要选择。

品牌营销趋势

新品牌趋势

互联网新品牌

新品牌集中在餐饮休闲、零售服务以及新兴App领域

93

餐饮、娱乐休闲类

零售服务

App软件

7.0%

7.3%

6.1%

数据来源:CTR媒介智讯 2018年电梯电视媒体新增品牌数量占比

生活圈媒体对新品牌吸引力增强 电视媒体新品牌数量逐年减少

94

3950 3906

5271

14653

12065

10842

2016年 2017年 2018年

2016-2018年生活圈媒体和电视媒体新品牌数量变化

生活圈媒体 电视媒体

数据来源:CTR媒介智讯 不包含免费项和活动类-其他

新品牌投放持续性差 流失率较高

95

媒体新品牌流失率在70%左右

电梯电视媒体

76.0% 电视媒体

75.9%

电梯海报媒体 70.4%

影院视频媒体 74.9%

数据来源:CTR媒介智讯 不包含免费项和活动类-其他 新品牌流失率为上一年新品牌在本年度没有投放的品牌总计/上一年的新品牌总量

多金的互联网新品牌偏爱生活圈媒体

96

品牌 互联网新品牌

瑞幸

妙优车

必要

快狗打车

波司登

芝士超人

小米有品

露露

惠而浦

金六福

品牌 互联网新品牌

瑞幸

金六福

妙优车

易车

快狗打车

小米有品

PPMONEY

雨虹

必要

养生堂

品牌 互联网新品牌

自如

唐小僧理财

妙优车

对啊

胖子行动队电影宣传片

贝壳找房

瑞幸

李茶的姑妈电影宣传片

小猪快跑游戏软件

毛豆新车网

电梯电视媒体新增TOP10品牌 电梯海报媒体新增TOP10品牌 影院视频媒体新增TOP10品牌

数据来源:CTR媒介智讯 2018年数据 不包含免费项和活动类-其他

互联网新品牌爆款——烧钱换市场的瑞幸

97

8.57亿元 前三季度净亏损 0.2% 电视媒体

73.5% 电梯电视媒体

22.9% 电梯海报媒体

3.4% 影院视频媒体

数据来源:CTR媒介智讯 2018年数据

瑞幸2018年分媒体广告花费占比

品牌趋势小结

餐饮、娱乐休闲服务场地、零售商铺以及手机App是新品牌主要的诞生地。

媒体方喜欢新品牌,因为新品牌带来新的收入机会,但同时,新品牌的不确定性很高,70%以上

的流失率是任何媒体都无法跨越的屏障,所以新品牌虽好,也充满流失风险。

互联网新品牌集多金、新潮、年轻于一体,他们更倾向于在富有年轻和新潮群体的户外生活圈媒

体投放广告打入市场。随着品牌的逐渐成长,电视媒体、传统户外媒体也是他们的主要媒体选

择。

趋势展望

媒体趋势:

媒体间形成价值分化,营销唯有整合才能占领中国大版图

100

电视媒体

强大背书功能之下,央卫视将平

台级品牌效应转化,通过内容和

平台优势进行广告宣传。省级地

面和城市台发挥整合营销能力,

以活动拉动区域广告市场营销。

网络媒体

不论是网络社交媒体还是视频

媒体,在未来都将以丰富灵活

的内容和营销模式吸引广告

主,并且强调其便捷灵活多样

的数字化整合营销服务能力。

户外媒体

户外媒体由于出行、日常通勤需求

等因素的影响,在未来仍将是热门

的媒体形式。与数字化结合后,其

将为广告主,特别是对人群有特殊

需求的广告主提供更多机会。

行业品牌趋势:

消费升级激发细分消费需求,品牌需在大行业下深耕细分领域价值

101

新行业

消费升级激发下,行业的合并、创新将持续涌现

新品牌

新品牌迭出正是品牌在不断的尝试和适应新的市场环境

互联网元素

与互联网行业相关的行业和品牌,在未来还将会有更深入的发展

5G,会催生下一个新的营销阵地么?

102

5G手机

VR/AR设备 车联网

物联网

谢谢!

扫描二维码

关注CTR媒介动量

广告营销市场动态尽在掌握